近日,跨国药企诺和诺德(NYSE: NVO)举办了2022年资本市场日(Capital Market Day)活动,向外界展示了这家糖尿病领域龙头企业的企业战略、2025年战略愿景,以及在糖尿病、肥胖、罕见病、心血管疾病(CVD)、非酒精性脂肪肝(NASH)、阿尔茨海默病(AD)治疗领域的最新进展和规划。

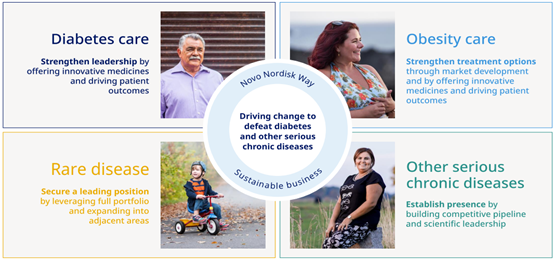

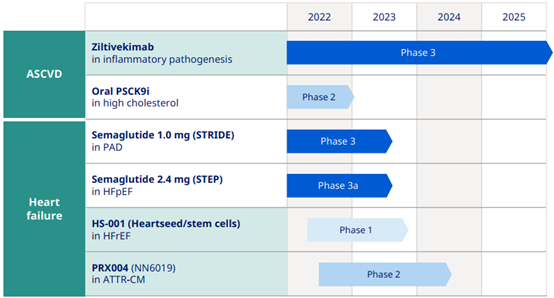

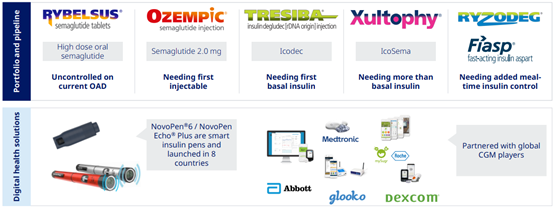

对于企业战略,公司提出“诺和诺德之路(NovoNordisk Way)”,即驱动糖尿病和其他严重慢性病药物的变革,从而实现可持续发展。对于糖尿病领域,公司通过提供创新药物、驱动患者结局(治疗的最终结果)来强化领导力。对于糖尿病衍生的肥胖治疗领域,重点在于通过市场开发来强化治疗选择的角色。

图表1. 诺和诺德的企业战略

来源:诺和诺德CMD22报告、中康产业研究中心

对于近年来兴起的罕见病领域,诺和诺德的目标是利用完整的管线组合及扩展至相近领域来获得领先地位。至于其他严重慢性病领域,公司的目标是通过构建竞争性管线和科学上的领导力来强化存在。

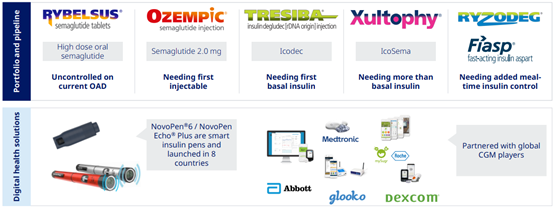

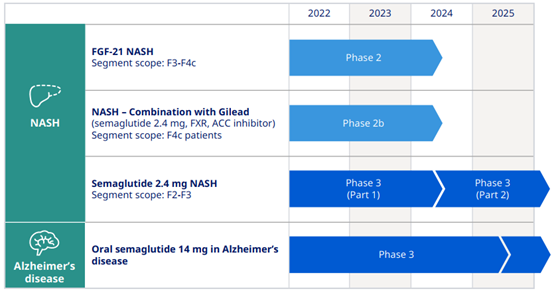

对于糖尿病领域,诺和诺德的2025年战略愿景包括两方面:在研发方面进一步提升糖尿病治疗的创新水平,在商业化方面强化领导力,目标是占领全球市场份额的三分之一。跟随患者的治疗旅程,公司具有完整的产品组合。

对于常规口服降糖药(OAD)无法控制血糖水平的患者,有司美格鲁肽片剂(Rybelsus);对于需要首次注射的患者,有司美格鲁肽注射剂(Ozempic);对于需要首次基础胰岛素的患者,有重组德谷胰岛素注射剂(Tresiba);对于需要更多基础胰岛素的患者,有德谷胰岛素/利拉鲁肽注射剂(Xultophy);对于需要额外餐时胰岛素控制的患者,有德谷/门冬胰岛素注射剂(Ryzodec)、速效门冬胰岛素(Fiasp)。

图表2. 诺和诺德在糖尿病领域的产品

来源:诺和诺德CMD22报告、中康产业研究中心

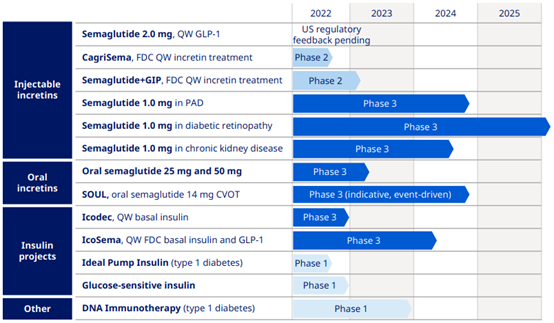

除了上述上市产品,针对不同治疗阶段的患者,公司临床管线中还有不同剂量的司美格鲁肽、新型长效icodec胰岛素、联合疗法IcoSema(司美格鲁肽/icodec胰岛素)。公司的智能胰岛素注射笔在8个国家上市,还与持续血糖监测(CGM)企业雅培、美敦力、罗氏等合作,向患者提供数字化健康解决方案。

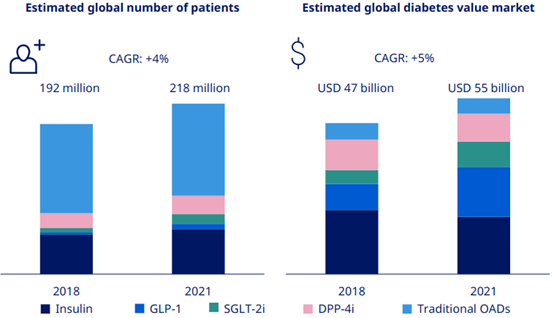

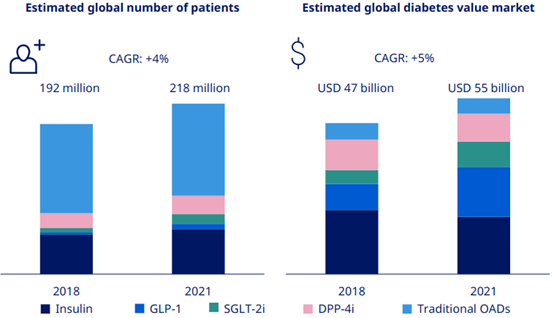

2018-2021年,各类糖尿病药物(胰岛素、GLP-1类似物、SGLT-2抑制剂、DPP-4抑制剂、传统口服降糖药)的使用患者数量都有一定增长。2018-2021年,GLP-1类似物和SGLT-2抑制剂因具有额外获益而增长强劲,DPP-4抑制剂市场规模因主要产品的专利在2019-2022年陆续到期而萎缩,而胰岛素市场规模因为价格压力而减小。

图表3. 各类糖尿病药物使用患者数量及市场规模

来源:诺和诺德CMD22报告、中康产业研究中心

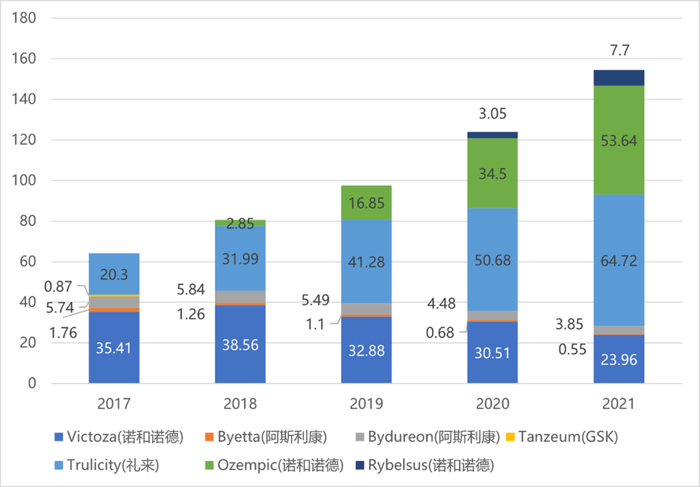

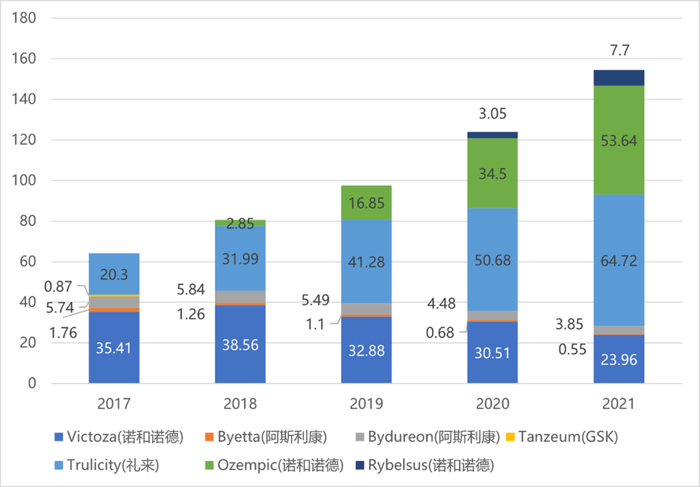

GLP-1受体激动剂在降血糖同时产生心血管获益,还具有减肥的作用。多种优势使GLP-1RA药物市场高速增长。2021年,诺和诺德的Ozempic(司美格鲁肽)、Victoza(利拉鲁肽,1.8mg)和礼来的Trulicity(度拉糖肽)均为重磅降糖药,销售额分别为53.64亿美元(+59%)、23.96亿美元(-20%)和64.72亿美元(+28%)。GLP-1RA药物市场呈现诺和诺和与礼来两强相争的局面。

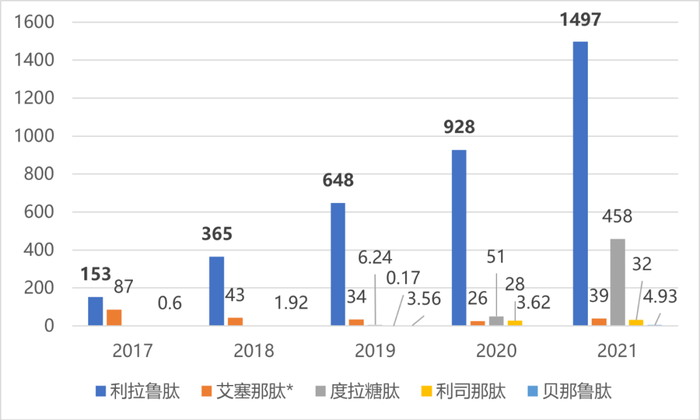

图表4. 2017-2021年GLP-1RA降糖药销售额(亿美元)

*Byetta(艾塞那肽),Bydureon(艾塞那肽微球),Tanzeum(阿必鲁肽)。Saxenda(利拉鲁肽,3mg)仅作肥胖辅助治疗,适应症不同未列举

Ozempic(司美格鲁肽)在降糖和减重头对头研究中比Trulicity(度拉糖肽)更加优效,反映在市场增速上,前者达到后者的两倍以上。照此趋势,2022年司美格鲁肽有望成为GLP-1RA药物销冠。Victoza(利拉鲁肽,1.8mg)逐渐被上述两种优势产品替代,2021年销售额同比减少20%。诺和诺德的Rybelsus(口服司美格鲁肽)因为用药的便利性,同比增速高达158%。

2021年,GLP-1RA药物在全球糖尿病药物市场的份额达到35.89%,但是全球范围内使用的患者仅有6百万人左右(图表3)。此外,GLP-1RA药物较高的价格对支付能力带来挑战,导致市场情况在不同市场差异较大。

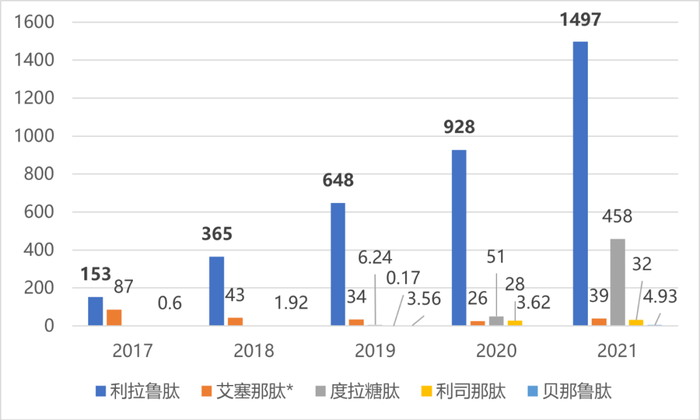

在中国,诺和诺德的利拉鲁肽在2017年通过人社部组织的44种药品谈判进入医保,在后续医保谈判中经历了滚动降价。随着价格的下降,利拉鲁肽在中国的销售额增长迅速,规模远超阿斯利康的艾塞那肽、礼来的度拉糖肽、赛诺菲的利司那肽,以及仁会生物的贝那鲁肽。此外,司美格鲁肽于2021年4月在中国首次获批上市,并且通过当年国谈纳入医保。

图表5. GLP-1RA降糖药在中国等级医院(2级和3级)销售额(人民币百万元)

*艾塞那肽不包括销售额极小的注射用微球

2021年胰岛素市场,诺和诺德在跨国药企中独占半壁江山。增速前三名包括诺和诺德Ryzodeg(德谷/门冬胰岛素)、Fiasp(速效门冬胰岛素)、赛诺菲Soliqua(甘精胰岛素/利西那肽)增速最快,分别为33%、26%和24%。销售额前三名包括赛诺菲Lantus(甘精胰岛素)、诺和诺德NovoRapid(门冬胰岛素)和礼来Humalog(赖脯胰岛素),分别为29.52亿美元、25.37亿美元和24.53亿美元。2021年跨国药企胰岛素总销售额178.1亿美元,同比下降2.9%,基本平稳。

图表6. 2021年跨国药企胰岛素类产品全球销售额及同比增速

来源:公司财报、中康产业研究中心

2021年11月,国家组织进行了第六批药品带量集中采购,这是围绕第二代和第三代胰岛素的“专项集采”。本次集采共有59个品规参与竞标,其中42个中选。诺和诺德申报品规19个,最终中选7个,包括人胰岛素、精蛋白人胰岛素、精蛋白人胰岛素(30R)、门冬胰岛素、地特胰岛素、德谷胰岛素、门冬胰岛素30。诺和诺德的中选产品降价幅度在40-50%,预计能够维持大约50%的原市场规模。公司在报告中透露将重新分配资源,向增长产品倾斜。

图表7. 中国市场上的第二代和第三代胰岛素产品(2022.3)

来源:国家药监局、中康产业研究中心

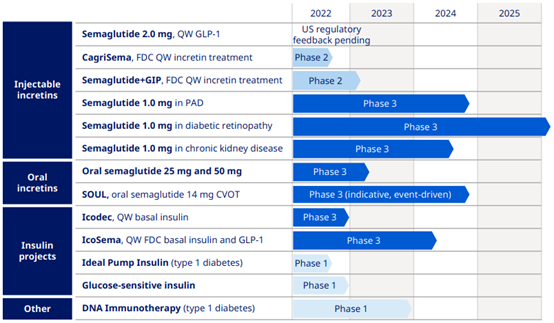

2021年全球约有5.37亿糖尿病患者,其中约有50%的患者得到诊断,然后得到治疗的患者、达到糖化血红蛋白(HbA1c)控制目标的患者依次减少。这表明糖尿病治疗领域仍然存在大量未被满足的临床需求。除了在全球拓展市场,诺和诺德积极开发差异化的下一代GLP-1类药物和胰岛素,在降低血糖之外给患者带来更多获益。此外,公司通过数字化健康解决方案改善患者服务,并且获得真实世界研究结果。

图表8. 诺和诺德的糖尿病药物研发管线(2022.3)

*GIP:肠抑胃肽;FDC:固定剂量组合;QW:每周一次;PAD:外周动脉疾病;CVOT:心血管结局试验;cagri:cagrilintide;sema:司美格鲁肽;Ico: Icodec胰岛素

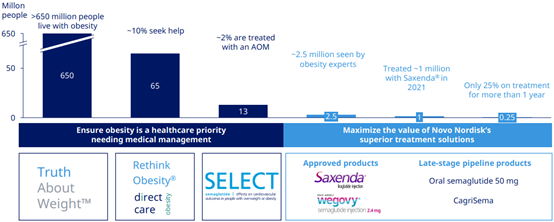

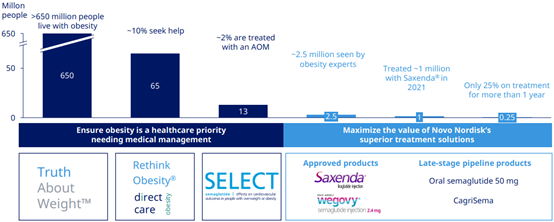

诺和诺德在肥胖治疗领域的2025战略愿景在研发方面是开发更优治疗方案的产品管线组合,在2025年销售额超过250亿丹麦克朗(约37.2亿美元)。根据世卫组织报告,2018年全球肥胖人群(BMI(身体质量指数)>30)超过6.5亿,与肥胖关联的疾病超过236种。在全球范围,媒体、政府、医疗专家和肥胖人群对肥胖的认知和关注逐渐加强。

针对肥胖治疗领域,诺和诺德设计了以患者为中心的策略,通过患者教育动员更多肥胖人群寻求治疗,推动医护人员的参与,向支付方宣扬价值主张,使各方认识到肥胖是需要药物治疗的优先事项。然后,公司通过产品组合和研发管线填补治疗空白,最大化优越治疗方案的价值。即便如此,2021年接受Saxenda治疗肥胖患者仅有约1百万人,其中仅有25%的患者接受了1年以上药物治疗。这表明肥胖治疗领域存在非常广阔的市场空间。

图表9. 诺和诺德在肥胖治疗领域以患者为中心的策略

来源:诺和诺德CMD22报告、中康产业研究中心

针对肥胖适应症,诺和诺德已上市GLP-1RA药物:Saxenda(利拉鲁肽,3.0mg)和Wegovy(司美格鲁肽,2.4mg)。自2021年6月FDA获批上市以来,美国开具Wegovy处方的医生人数已经超过了Saxenda。然而,在美国之外的市场,在超过5.5亿肥胖患者中只有一小部分肥胖患者会去就医,接受药物治疗的患者约有4百万人,其中在2021年使用Saxenda的患者约有70万人。公司计划向更多地区扩张,例如在日本和大中华区推动Wegovy上市。

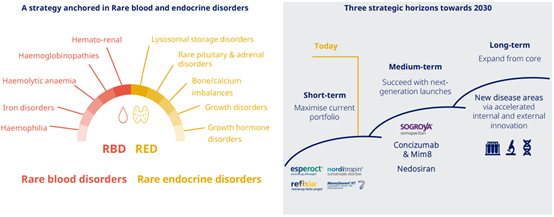

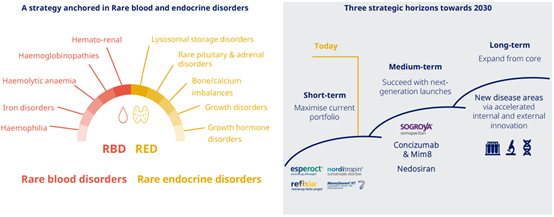

除了传统强势的糖尿病领域和衍生的肥胖领域,诺和诺德还在其他存在较多机会或者相对较新的治疗领域发掘机会,助力业绩持续增长。立足于曾经的研发积累,向比较相关的罕见血液病(血友病等)、罕见内分泌疾病(生长障碍等)拓展,公司建立了到2030年的三阶段战略:短期最大化下游产品组合的市场价值,中期成功上市下一代产品,长期通过加速内外部创新从核心扩张到新的疾病领域。

图表10. 诺和诺德在罕见病领域的三阶段战略

来源:诺和诺德CMD22报告、中康产业研究中心

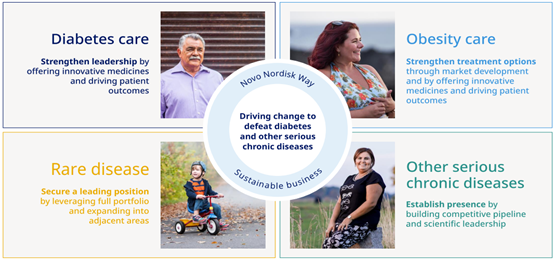

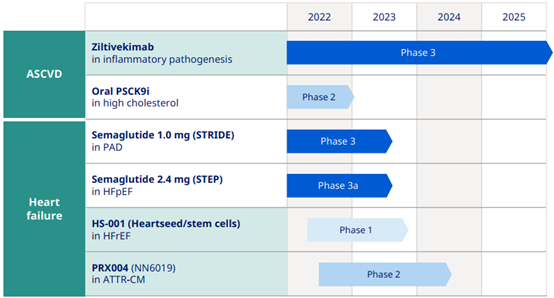

鉴于2型糖尿病、肥胖和心血管疾病(CVD)患者群体存在大量重叠,这使得诺和诺德将目光投向CVD治疗领域。结合内部和外部创新,探寻高度创新的作用机制,公司计划在2024-2028年间上市至少一款针对动脉粥样硬化性心血管疾病(ASCVD)或心衰的产品。其中,司美格鲁肽正在进行关于外周动脉疾病(PAD)、射血分数保留的心力衰竭(HFpEF)的临床3期试验。

图表11. 诺和诺德的心血管疾病管线(2022.3)

来源:诺和诺德CMD22报告、中康产业研究中心

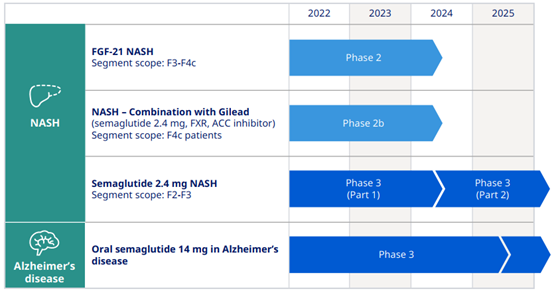

在奥贝胆酸上市申请被FDA拒绝后,NASH治疗领域目前尚无任何药物获得监管批准。针对3-4c期肝纤维化NASH,诺和诺德自主研发了FGF-21(成神经纤维生长因子-21)类似物。针对4c期肝纤维化NASH,司美格鲁肽(2.4mg)联合吉利德的FXR抑制剂和ACC抑制剂正在进行临床2b期试验。针对2-3期肝纤维化NASH,司美格鲁肽(2.4mg)单药疗法正在进行临床3期试验。

图表12. 诺和诺德在NASH和AD领域的研发管线(2022.3)

来源:诺和诺德CMD22报告、中康产业研究中心

针对AD(阿尔茨海默病),口服司美格鲁肽(14mg)单药疗法正在进行临床3期临床试验。由此可见,诺和诺德将药物重定向(repurposed drug)研发策略发挥到了机制,充分挖掘司美格鲁肽的价值。

在医药行业肿瘤药物研发大行其道的背景下,诺和诺德仍然坚持深耕糖尿病这一非肿瘤领域,并以之为核心,依照关联的强弱逐步拓展到肥胖、血液/内分泌罕见病,以及其他严重慢性疾病(CVD、NASH和AD)。该战略取得了一定程度的成功,然而报告反映2018-2021年全球糖尿病药物市场的年度复合增长仅有5%,这制约了公司的扩张速度。效仿吉利德、GSK向肿瘤领域拓展,或许是诺德诺德迈进全球Top10药企的关键。

评论

加载更多