新一代药王集中亮相

从海外药企一周10起扫货中国Biotech,到药明生物逼多变逼空,再到JPM春晚(摩根大通医疗健康年会),信息量密集到爆炸。

海外大厂赶在资本寒冬结束前恐慌性收购,因为低价捡漏的时间窗口即将关闭。海外生物科技回暖,也对国内形成映射,药明生物装不下去了,北美贡献约55%新增项目,中国区新增项目数占比大幅反弹至25%。

在所有事实中,最重要事实是中国已经成为全球医药创新发源地之一。

信达生物玛仕度肽头对头挑战司美格鲁肽,百济神州Sonrotoclax头对头挑战维奈克拉,康方生物AK112头对头挑战K药。在正面战场上,国产大药通过战胜国际大药夺取主导地位。

信达生物玛仕度肽临床成功,首个国产GLP-1双靶点减肥药即将申请上市,成为冲在最前面的潜在国产药王。在一眼望不到边的创新药阵营中,各个治疗领域的药王在本次JPM大会上集中亮相。

01

贝塔红利叠加药企能力

海外IBB、XBI处于新一轮景气长周期的开端,而国内生物科技处于生命周期的早期阶段,内生成长动力更强。

国内生物科技企业多在港股上市,具有鲜明的高弹性、高波动性特征,港股医药代表指数恒生生科指数(HSHKBIO)PB分位数回落至近3年0.14%,处于历史底部位置。随着美联储加息周期结束,美债利率见顶,投融资改善,有望带动创新药板块回暖。HSHKBIO与美债收益率具有较强负相关性,恒生医药ETF(159892)作为HSHKBIO指数下规模最大的ETF,在当前时点配置价值显著。百济神州、信达生物、金斯瑞生物科技、康方生物是恒生医药ETF(159892)重仓股,分别储备有各个治疗领域的药王,都进入临床后期或临近商业化,具备较强的催化效应。

中国创新药的时代红利刚刚开启,无论出海还是内需,都处在起点上。据东吴医药数据,2021年全球创新药市场约8300亿美元,其中美国创新药占比超一半,中国创新药占比只有3%;中国创新药占全国药品销售额约1/10,远低于发达国家80%左右的占比,未来提升空间较大。

中国创新药的前端研究逐渐不逊色于欧美,而且临床推进效率大幅领先。据麦肯锡报告及华创新药数据,在药物发现阶段,从靶点确认到化合物筛选的行业平均周期为24-36个月,而中国头部药企仅需花费12-20个月便可完成上述过程,节省30-50%的时间。在临床阶段,中国药企同样拥有更高的临床效率,患者入组速度比行业平均水平快2.5倍。以PD-1在1L 治疗NSCLC的入组为例,行业正常入组速度为每家临床中心平均每月入组0.3-0.5名患者,而中国企业在同样时间内平均可入组0.9名受试者;以GLP-1为例,正常情况下每家临床中心每月可入组2名患者,而中国头部药企平均每月能实现10名患者的入组。

贝塔红利叠加药企能力,创新大药的时代来了。

百济神州的下一个泽布替尼?本次JPM大会可能提供了两个选项。

艾伯维Bcl-2抑制剂维奈克拉2022年全球销售额20.1亿美元,同比增长10.4%,据艾伯维预计,维奈克拉峰值销售有望在2026年达到60亿美元。相比维奈克拉,百济神州BGB-11417对Bcl-2具有更好的选择性,具备克服 G101V 耐药突变的潜力。BGB-11417已启动与泽布替尼联合治疗初治CLL的3期临床试验,并计划开展针对AML的注册临床,以及探索对多发性骨髓瘤的治疗潜力。

百济神州BGB-16673是一款靶向BTK的蛋白降解药物(BTK CDAC),有望解决患者对BTK抑制剂耐药的问题,作为泽布替尼加强版,市场潜力数十亿美元级别。2024年BGB-16673启动针对MCL和CLL的3期研究,以及探索与其它疗法的组合用药潜力。

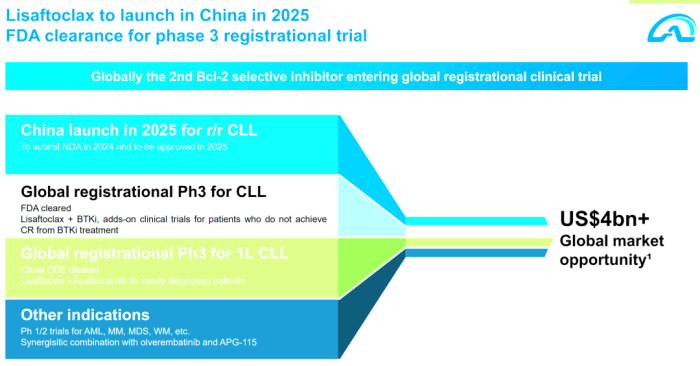

亚盛医药Lisaftoclax(APG-2575)重要里程碑

亚盛医药Lisaftoclax(APG-2575)重要里程碑

亚盛医药Bcl-2抑制剂Lisaftoclax(APG-2575)轻装突进,预计2024年在中国提交R/R CLL/SLL的上市申请。APG-2575治疗R/R CLL的研究数据显示,患者总缓解率(ORR)73.3%,安全性方面保持与前期研究结果相当的低肿瘤溶解综合征(TLS)的发生率。长期随访中,第30个月时的总生存(OS)率达到86.3%,进一步确认其较高的反应率、长期用药的安全性以及为CLL患者带来长期生存获益方面的潜力。

APG-2575两个全球注册III期临床研究正在进行,稳扎稳打推进国际化,广覆盖血液瘤多适应症,瞄准40亿美元以上全球市场机会。

康方生物合作伙伴Summit在JPM大会上更新AK112 (PD-1/VEGF 双抗)肺癌积极数据,相比K药具备竞争力。

AK112的核心价值在于万药互联,作为肿瘤联合疗法的基石药物,复制K药成功路径,并且以PD-1双抗替代PD-1单抗。IO+ADC将成为未来5-10年肿瘤免疫的主线,有望取代一半IO+化疗,在这种背景下,PD-1双抗将成为ADC黄金时段的基石。

AK112用于EGFR TKI耐药NSCLC预计今年Q2国内获批,成为全球首个获批上市的“肿瘤免疫+抗血管”机制的双抗新药。AK112头对头K药用于PD-L1阳性的NSCLC(1L单药)注册性III期临床研究,今年Q2有望进行期中分析(PFS主要终点),随后提交新药上市申请。

02

慢病大药爆发

2024将成为慢病新药大年。

度普利尤单抗(达必妥)把自免在中国的商业逻辑完全打通,其中国区2023年销售额预期直指70亿元。

诺诚健华自免重磅管线TYK2抑制剂ICP-332和ICP-488在JPM大会上亮相。

ICP-332 治疗中重度特应性皮炎(AD)II期成功,疗效与赛诺菲的度普利尤单抗、艾伯维的乌帕替尼相近,但胜在安全性与口服可及性兼备。在接受治疗4周的患者中,ICP-332展示出显著的有效性和安全性,在80毫克和/或120毫克剂量组达到了多个有效性终点,包括EASI(湿疹面积和严重程度指数)50、EASI 75、EASI 90(EASI评分较基线改善≥50%,75%,90%)及研究者整体评估(IGA) 0/1(即皮损完全清除或基本清除)。

全球尚无TYK2治疗AD获批,诺诚健华进度领先,ICP-332有望于2024H1在美国申报IND并获得批准,并于2024H2启动针对AD适应症的3期临床、在中国和美国启动针对第二个适应症的2期临床。ICP-488将启动针对银屑病的2期临床并于2024H2完成患者入组。

康诺亚生物每条管线的立项都经过精心设计,兼顾大适应症和差异化,率先撞线的是CM310,治疗成人中重度特应性皮炎的上市申请去年12月获得CDE受理,并纳入优先审评审批程序。这是国产进度最快、潜在最优的IL-4Rα单抗,有望2024Q4获批上市。CM310慢性鼻窦炎伴鼻息肉(CRSwNP)适应症有望2024Q3提交NDA,后续还将拓展至大病种哮喘和慢性阻塞性肺疾病(COPD)。

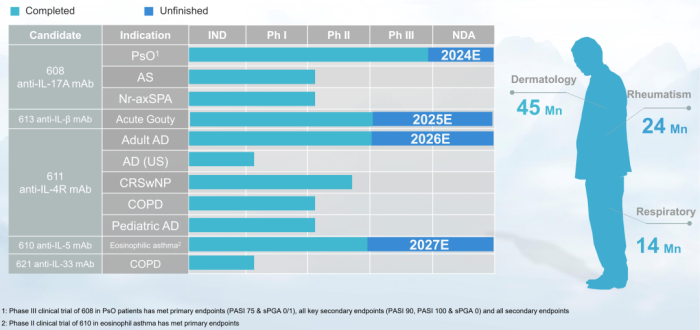

三生制药自免管线

三生制药自免管线

三生制药处于国产自免第一梯队,主流自免靶点全布局,5款自免产品进度国内前三。611(IL-4Rα单抗)中重度特应性皮炎适应症研发进展国内居前,CRSwNP和COPD的Ⅱ期临床试验正在进行中,进度也国内居前。610(IL-5单抗)治疗哮喘同靶点国内进展第一,嗜酸性粒细胞哮喘适应症Ⅱ期临床入组完成,2023 年 1 月 4日宣布达到主要终点。613( IL-1β单抗) 研发进展同靶点国内第二 ,急性痛风性关节炎II 期临床试验达到主要终点。2024年起有望逐步提交IL-17A(2024E)、IL-1β(2025E)、IL-4R(2026E)、IL-5(2027E)NDA。

糖尿病和肥胖症也是最热的慢病领域。药明康德本周宣布正式投产两个多肽生产车间,为全球及国内GLP-1药王的诞生做好产能配套,多肽固相合成釜总体积提升至32000L,这已是全球最大产能之一。

03

前沿疗法爆红

2024年初,小核酸药物BD的躁动,已经让前沿疗法的未来照进现实。

随着瑞博生物2021年科创板IPO遇挫,国内小核酸赛道一度进入沉寂期。瑞博生物通过BD复出,预示着小核酸热度再起,商业前景已比较靠谱。

目前小核酸药物最大优势在于长效。在慢病领域不管以前有没有成熟药物占位,只要实现半年或一年一针,小核酸药物在依从性、便利性上就具备碾压性的优势。

君实生物在JPM大会上披露,siRNA药物研发平台初步搭建完毕,通过独有的修饰模式设计,在提高siRNA稳定性的同时降低副作用。获得具有抑制活性的siRNA序列后,其与靶向投递分子组合形成具有靶向抑制作用的siRNA药物。SiRNA的合成纯化及中试生产平台也将在近期搭建完成,进一步提高项目研发能力。

君实生物靶向ANGPTL3的siRNA药物JS401临床试验申请2023年4月获得NMPA批准,拟主要用于高脂血症治疗,siRNA药物相较于单抗类药物,可更加长效对甘油三醋及胆固醇进行控制。

CAR-T疗法平民化的速度可能超出预期。随着商保的积淀,储备的潜在患者越来越多,纳入商保时间越长,CAR-T疗法势必加速放量。

金斯瑞生物科技子公司传奇生物西达基奥仑赛国际化成功,随着前线治疗的获批,中信建投预测西达基奥仑赛销售峰值84亿美元。西达基奥仑赛纳入优先审评,有望今年国内获批上市。

传奇生物在JPM大会上透露,拥有在安全性和CMC生产方面具备潜在优势的非基因编辑通用型CAR-T、CAR-NK等多种异体平台,利用多重创新策略克服实体瘤细胞治疗中遇到的挑战。其在研管线中包括多款自体/异体CAR-T疗法、NK疗法和γδ T细胞疗法。

通用型+实体瘤+自免,将助推CAR-T疗法尽快解决可及性难题,其中蕴藏着未来的药王。

开年创新药最大的特点就是躁动,完全无法低调,这是内在蓬勃生命力的体现,还有更多的大事件、大单品呼啸而来。

撰稿人 | 阿基米德Biotech

责任编辑 | 胡静

审核人 | 何发

邵丽竹

何发

热点文章

-

一文看懂新药研发到上市的全流程

2025-11-25

-

《药包材GMP(2025)》与药品GMP深度对比:核心差异、新增要点与实施指引

2025-11-25

-

浅谈非最终灭菌产品制剂车间无菌工艺模拟试验中的要点与设计

2025-11-18

-

制药生产标准不断提升:原料药与高活性原料药的密闭隔离解决方案

2025-11-19

-

一文掌握一条产业链:医药板块

2025-11-17

-

从"制造"到"智造",默克如何进行数字化转型?

2025-11-21

-

拜耳这波数字化操作,直接解放全自动片剂生产车间劳动力!

2025-11-18

-

基于CFD仿真技术的灌装机充氮装置设计优化

本文以某制药产线的灌装机设备为研究对象,采用计算流体动力学(CFD)仿真技术对充氮装置的充氮性能进行分析,并结合分析结果对氮幕结构进行了优化设计。随后,针对优化方案进行性能仿真验证,结果显示优化后的顶空残氧量降低至0.252%。为了进一步验证优化方案的实际效果,将优化方案应用于实际产线进行性能测试,测得的顶空残氧量为0.68%,这一结果满足了小于1%的要求,表明其充氮保护性能已达到国际先进水平。

作者:王志刚、刘依宽、刘佳鑫

-

药品密封性检测 :用户需求与优化

-

可控冻融系统在生物原液上的应用

-

人用疫苗生产数字化转型

-

药包材生产质量管理的进阶策略

-

药厂洁净区域风量和压差的控制策略

评论

加载更多