过去13年内,CDMO 外包数量翻了一番

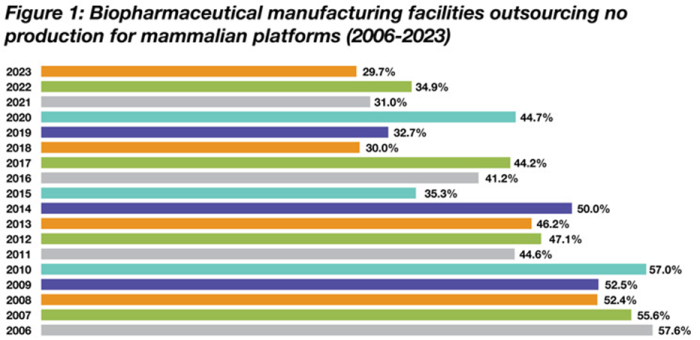

只有少数生物药是完全内部生产的,而且这一比例还在持续下降。根据我们测量的产能和产量,在过去 20 年里,生物药生产越来越依赖生物制药合同制造和开发组织 (CDMO)。主要生产平台(包括哺乳动物细胞培养)的内部生产比例急剧下降。例如,根据第 20 次生物制药产能和生产年度报告和调查,完全内部生产的哺乳动物平台的比例从 2006 年的 57.6% 下降到 2023 年的仅 29.7%(见图 1)。

CDMO 已成为该行业不可或缺的一部分,因为许多治疗药物创新公司,尤其是较新的小型公司,既没有设施,也没有内部员工能力来将生物药从临床管线推向商业化规模。这一趋势也可以从全球 CDMO 的数量上看出。我们的全球设施数据库包括 1,500 多个生物生产设施和 CDMO。虽然全球设施的数量在过去 15 年中相对稳定增长,但 CDMO 的数量仅在过去三年就增加了约 20%,达到近 400 个, 正在全球范围内积极生产临床或商业规模的生物药。

公司已经将外包作为其生产战略的关键部分,而不是主要将其视为暂时增加产能或削减成本的一种方式。疫情和 COVID-19 后的产业格局造成的压力也凸显了 CDMO 的价值。

较大的 CDMO 能够生产新冠病毒疫苗和疗法来满足大流行病的需求,但这往往会填满它们的产能,造成产能挑战,导致其他非新冠病毒项目最终只能选择中型 CDMO。这种级联填满了该行业的产能,并将等待时间延长了数月。

寻求 CDMO 能力和专业知识的创新公司必须排队等候。这对外包生物生产产生了前所未有的需求。目前,等待时间已经减少,我们的数据显示产能瓶颈正在缓解。

除了新冠疫情活动之外,一些 CDMO 还报告称,由于生物仿制药,业务增长了 15%,其中大多数开发商都瞄准了美国生物仿制药市场。与仿制药一样,当前生产的每种产品预计都会有多个生物仿制药生产商,因此未来几年商业生物药产品和生产商的数量可能会迅速增加。

资料来源:第 20 次年度报告及生物制药产能和产量调查

需要外包生物工艺的特定领域

当一项任务需要专业知识或设备时,CDMO 可以为缺乏将生物药投入临床测试的产能的公司提供优势——这是 CDMO 加速监管审批流程、专业知识和提高产能的关键特征。加快上市速度是外包的好处之一,这使其比仅仅使用外包来削减低价值项目的成本更具吸引力。BioPlan 的第 20 次年度报告发现了一些推动 CDMO 使用的领域:

需要获得支持技术(例如表达系统、下游工艺)

缺乏内部专业知识(具有专业知识的现有员工)

需要控制预算和资金

需要避免对设施和人员的投资

需要增加产能

应对竞争压力

紧迫性:上市时间

避免技术许可费和特许权使用费,例如表达系统

成熟的质量和监管经验以及成功记录

推动外包给 CDMO 和 CRO 的关键活动

过去 13 年,大多数生产和检测活动的外包率都在提高。然而,在我们评估的 26 个领域中,一些值得注意的领域似乎增长更快,包括:

分析测试,

监管服务,

API生物药生产,

细胞系开发,

培养基优化,

下游工艺开发,以及

质量源自设计服务。

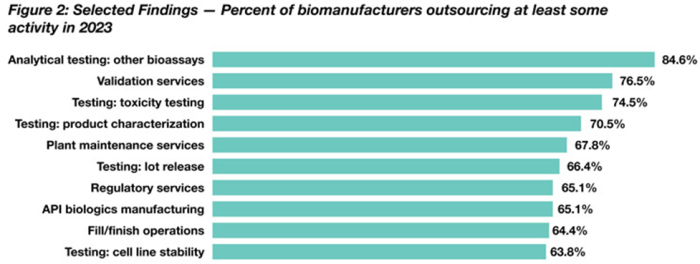

13 年来,其中许多外包比例已从 20% - 25% 增长至 50% - 60%。更常见的外包 CRO 服务(例如分析测试)显示出较为温和的增长,因为它们在过去几十年中已经以很高的比率外包。

资料来源:第 20 次年度报告及生物制药产能和产量调查

在常见的外包服务中,排名第一的是“分析测试:其它生物分析”,其次是“验证服务”(分别占受访者的 84.6% 和 76.5%)。

外包服务的增长趋势

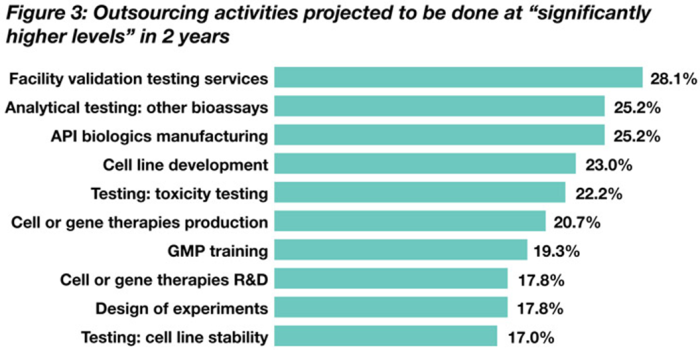

着眼于增长趋势,我们还询问了受访者他们预计未来 24 个月内哪些领域将出现更多外包(见图 3)。受访者认为,到 2025 年,外包活动的前五个增长领域是:

设施验证测试服务

分析测试:其它生物分析

API生物药生产

细胞系开发

测试:毒性测试

例如,受访者预计到 2025 年增长率最高的领域包括,28.1% 的受访者指出设施验证测试服务将在未来 24 个月内以“显著更高的水平”完成。有近期指标表明哪些设施计划在未来 24 个月内进行更多外包。所提到的前六项活动已经被三分之二或更多的受访者外包。数据显示优先事项发生了一些有趣的变化。

资料来源:第 20 次年度报告及生物制药产能和产量调查

“设施验证测试服务”在此排名第一,有 28.1% 的受访者。这一类别较 2021 年调查的 26.3% 有所上升。“设施验证测试”和“分析测试/生物分析”仍然是关键需求,但“细胞系开发”的受访者比例从 28.1% 下降至 23.0%,但仍保持在第四位。

我们还看到最近对某些外包服务的需求有所增加。去年增幅最大的包括:

毒理测试,2023 年为 22.2%,高于 2022 年的 14.6%

GMP 培训,19.3%,高于 2022 年的 11.5%

实验设计,17.8%,高于 2022 年的 12.5%

全球生物生产外包趋势

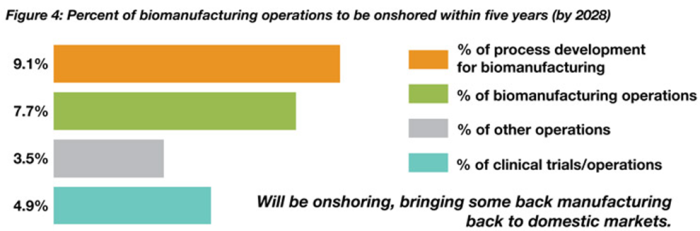

尽管最近很多上市和私有公司采取了将生产外包业务返回国内站点的举措,但许多服务的离岸外包继续显示出显著增长。报告数据显示,约8%的受访者将在未来五年内将其生物生产业务“外包”。另一方面,超过五分之一(20.3%)的受访者表示,他们将在未来五年内将大部分(超过 50%)的生物生产业务转移到印度、中国或其他成本较低的国家。相比之下,11.2% 的受访者计划将大部分“工艺开发业务”外包。

这些新的生物制药生产区域包括发展中国家和其他国家,这些国家目前可能缺乏强大的生物生产基础设施,特别是具有 GMP 能力的生物生产 CDMO。考虑国际外包的受访者期望并要求将 cGMP 标准作为优先事项,这远远超出了他们对成本节约潜力的期望。这些新地区必须加强 cGMP,才能赶上欧美公司,在外包扩张方面展开竞争。

资料来源:第 20 次年度报告及生物制药产能和产量调查

美国在合同生产创新产品和服务的能力和专业知识方面仍然处于世界领先地位。今年,我们在德国、法国等欧洲国家以及中国、印度和新加坡看到了大幅扩张。我们还发现,与其他亚洲地区或许多欧洲国家相比,新加坡更有可能成为目的地。

生物制药是一个国际化的产业。致力于生产药品的成熟欧洲公司目前在欧洲市场占据主导地位。然而,许多国家已在国际市场进行了大量投资。大型亚洲公司已经建立了满足国内和区域需求的生物产能,其中一些公司还扩展到了欧洲和美国。过去十年,该地区公共和私人投资的增加导致生物制药能力扩大,因为该行业满足了对更好的医疗保健、全球不断增长的中产阶级经济以及最近的大流行病的需求。

该行业的全球需求普遍推动合约生产商提高产能,而在发达地区,处理细胞和基因治疗等更高度专业化任务的技术能力需求持续增长。随着中国、印度和世界其他国家/地区的 CDMO 和 CRO 逐渐变得越来越普遍,这些国内公司开始满足当地生物生产商的需求。

总结

外包给CDMO的业态始于上世纪90年代,当时生物制药行业还相对年轻。许多组织缺乏开发和生产商业规模产品的设施。一些早期的 CDMO,例如 Lonza,拥有强大的生物工艺能力,其他一些也拥有将产品提交监管机构审批并进行后续商业化生产的完整专业知识。

大约 20 年前,人们对全球生物产能短缺或“产能紧缩”感到严重担忧,但这种担忧从未得到充分发展。当时,选择的是建立自己的设施,或使用 CMO。这种情况一直持续着,因为小型、年轻的生物药创新者需要合作伙伴、设施和知识来使他们能够进入临床阶段。如今,开发创新细胞和基因疗法的公司也存在类似的情况。

随着创新者/开发商寻求将其生物药快速且经济高效地推向市场,生物生产外包的重要性将继续扩大。更成熟的公司将继续寻找合作伙伴来外包其产品,以释放其内部管线和产能。新的产品技术领域需要扩大 CDMO 设施和产能,例如细胞和基因疗法、抗体偶联药物 (ADC) 以及大流行疫苗和疗法。随着新技术的采用,例如改进的下游和连续生物工艺以及无细胞生物工艺的增加,对独特 CDMO 服务的需求正在增加。这可能会扩大对专业验证和生产服务的需求。

新的生产平台正在扩大 CMO 行业。例如,植物表达系统正在慢慢成为更标准的哺乳动物细胞平台的实用替代品。疫苗和其它产量要求较高的产品可能是第一个也是受植物生产平台影响最大的领域。

在发展中国家,在“利基”服务领域,我们的全球生物制药 1000 强指数显示了 CDMO 服务能力的扩张。尽管这些服务提供商中的绝大多数仅提供早期研发和生产服务,或仅支持早期临床规模的 GMP 生产,但也有少数服务提供商具有提供商业规模的美国/欧盟 GMP 级产品生产服务的能力和专业知识。

总体而言,这些因素表明生物生产 CDMO 领域拥有光明且有利可图的未来。

原文:E.Friedman, Here's Why Outsourcing To CDMOs Doubled In 13 Years. Bioprocess Online, 2023.

撰稿人 | 生物工艺与技术

责任编辑 | 胡静

审核人 | 何发

邵丽竹

何发

热点文章

-

制药分离技术在生物制药中的应用与探究

2025-12-12

-

中国药典2025年版“药品包装用塑料材料和容器指导原则”的框架体系与核心内容解析

2026-02-04

-

压片制粒生产各过程关键因素之考量

2025-12-22

-

药品共线生产中的清洁验证与风险管控

2025-12-25

-

生物制品分段委托生产情形下的持有人质量管理体系关注点探讨

2025-12-16

-

制药行业未来趋势洞察:数智化、个性化、可持续与全球化重塑产业格局

2025-12-10

-

底喷微丸包衣工艺参数对包衣效果的影响分析

2025-12-04

-

基于CFD仿真技术的灌装机充氮装置设计优化

本文以某制药产线的灌装机设备为研究对象,采用计算流体动力学(CFD)仿真技术对充氮装置的充氮性能进行分析,并结合分析结果对氮幕结构进行了优化设计。随后,针对优化方案进行性能仿真验证,结果显示优化后的顶空残氧量降低至0.252%。为了进一步验证优化方案的实际效果,将优化方案应用于实际产线进行性能测试,测得的顶空残氧量为0.68%,这一结果满足了小于1%的要求,表明其充氮保护性能已达到国际先进水平。

作者:王志刚、刘依宽、刘佳鑫

-

药品密封性检测 :用户需求与优化

-

可控冻融系统在生物原液上的应用

-

人用疫苗生产数字化转型

-

药包材生产质量管理的进阶策略

-

药厂洁净区域风量和压差的控制策略

评论

加载更多