增长疲软,仿制药巨头梯瓦转型创新药!全球仿制药市场生变?

根据Teva的说法,公司的目标是在2023年和2024年恢复增长,在2025至2027年期间实现加速增长,并于2028年及以后保持持续增长目标。作为全球仿制药的巨头,换帅后毅然在创新药赛道“加速进击”,全球仿制药市场格局将会发生怎样的变化?

传统业务疲软

欲意转型脱困

梯瓦依然是目前全球规模最大的仿制药企业之一,总部位于以色列的梯瓦历史甚至可以追溯到1901年,旗下产品线覆盖仿制药、原料药、非处方药、特药及生物制药等领域。其仿制药品质在医药界一直是标杆性的存在。

自1976年,Teva与Assia、Zori合并,联合组建了如今的Teva Pharmaceutical,合并以后的Teva成为以色列最大的医疗保健公司后,Teva便开始了快速并购扩张的道路。尤其是在最近的十年,Teva更是进一步加速行业整合:

2010年,收购德国的ratiopharm,显著增加了梯瓦在欧洲的市场份额。

2011年,收购Cephalon及其全球子公司,使梯瓦的治疗领域更加多元化。

2014年,收购Labrys Biologics,加强了其偏头痛产品管线。2015年,收购Auspex,扩大了其CNS产品组合。

2016年,收购Actavis Generics,提高了其全球运营网络;收购美国仿制药分销商Anda,进一步扩大了梯瓦的市场网络……

一系列的收购虽然增强了Teva的研发能力、销售能力,但也使得梯瓦背负了巨额债务,尤其在并购Actavis之后,Teva的负债总额刷新历史最高。

据悉,于2017年末,Teva的债务已经高达近325以美元,公司因此也出售了包括妇儿健康部门在内的一系列部门偿还债务,并大量裁员。2017年梯瓦宣布将在全球裁员1.4万人,约占其员工总数的四分之一,其中包括1700名以色列员工。近年的公司财报营收数据就表现出了连年下跌的趋势,主营仿制药业务更是表现疲软。

除了债务压力外,近年来,梯瓦还在美国深陷阿片类药物诉讼危机。在2022年末,前任CEO Schultz就曾透露计划在年底前完成梯瓦43.5亿美元全国阿片类药物和解协议,并于2023年开始付款,基于诉讼带来的负担可能很快成为过去,梯瓦计划到2027年恢复到中个位数的收入增长。

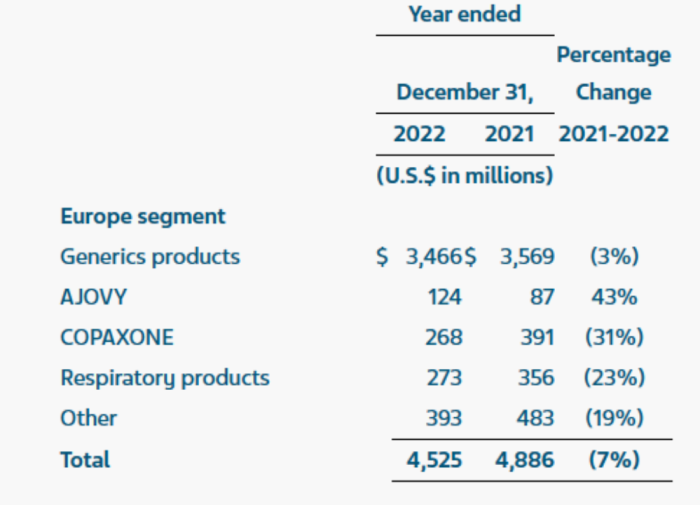

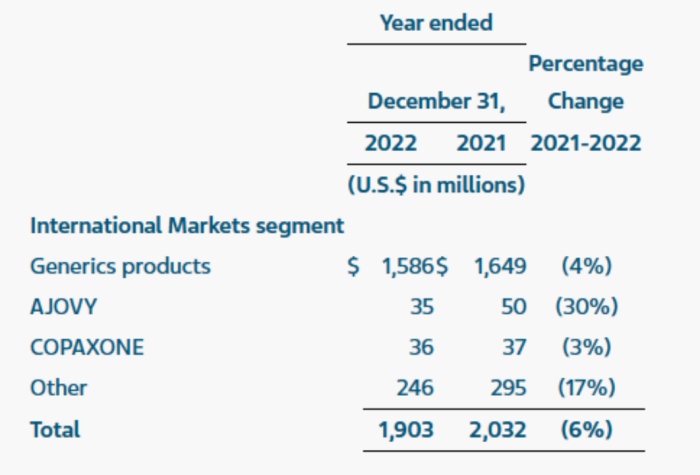

根据Teva此前披露的2022年财报显示,公司报告期内的营收约为149.25亿美元,同期比下降了6%。据悉,这主要是由于北美和欧洲业务部的Copaxone®和其他呼吸方面产品、通用产品,如北美的Bendeka®和Treanda®的收入下降所导致。公司2022年的仿制药业务在各地区都美洲、欧洲和国际地区均出现销售额表现下滑,2022年全年仿制药销售额仅为86亿美元,相较2021年的约90亿美元销售额,同期比下降了约4.3%。但部分欧洲和国际市场的仿制药收入,以及创新产品Austedo® (氘丁苯那嗪片,中文名:安泰坦)和Ajovy®和Anda的收入有所增加抵消了部分损失。

因此,在公司此前的新闻发言稿上就表示,为了寻求长期增长,公司希望扩大其产品管线,专注于其“神经科学、免疫学和免疫肿瘤学的核心治疗领域,并希望这部分资产成为潜在First-in-class或是Best-in-class的产品。”

值得一提的是,2022年底Richard Francis接任退休的原CEO Kare Schultz,成为了梯瓦的新任总裁兼首席执行官。

据了解,Francis此前曾另一家仿制药巨头山德士的首席执行官和诺华执行团队成员;并在Biogen担任了13年的高级管理人员,担任过多个高级职务,还监督了2013年Tecfidera®的成功推出。在加入梯瓦前正是基因治疗公司Purespring Therapeutics的CEO,同时还是另一家专注心脏疾病公司Forcefield Therapeutics的CEO。

因此,市场观点认为,Teva新CEO换帅Francis看中的正是他此前的个人履历,希望能凭借Francis的项目以及管理经营,帮助Teva快速推进其创新药物,以此让Teva走出现在所面临的经营困境。

创新药力挽狂澜

仿制药企启示录

事实上,Teva的创新药布局已经开始初显实力。早在2019年,Teva中国就宣布了旗下创新药物Austedo®在中国申报上市,用于治疗与亨廷顿病(HD)有关的舞蹈病及成人迟发性运动障碍(TD)。申请不到半年就获得上述批准,一年后又进行医保谈判,并被正式纳入《国家基本医疗保险、工伤保险和生育保险药品目录(2020年) 》都能以小见大,显现出Teva创新产品的实力。

根据2022年Teva的财报显示,旗下创新产品实现了持续增长水平, 偏头痛新药Ajovy(Fremanezumab)营收3.77亿美元,同比增长20%;舞蹈症新药Austedo(氘代丁苯那嗪)营收9.63亿美元,同比增长20%。在一定层度上弥补了仿制药市场销售下降带来的业绩压力。

北美地区数据

欧洲地区数据

其他国际地区数据

事实上,拥有同样的增长问题的不止Teva一家。Teva也并非唯一一家意图转型/改革的仿制药企业。近年来,受到全球市场环境影响以及药物市场竞争局势加剧,各仿制药巨头都面临着越来愈大的经营压力,开始逐渐调整战略。例如,剥离低价值资产、并购拓宽产品组合整合供应链,降本增效等。

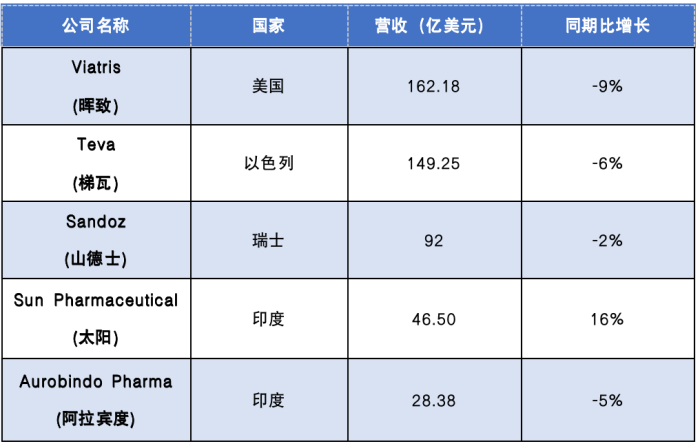

据《医药经济报》新媒体中心不完全统计,2022年全球营收最多的5家仿制药巨头中,就有4家表现出了不同层度的营收同比下滑。包括Teva在内,晖致(Viatris)和Sandoz(山德士)这样的国际知名仿制药巨头都出现了增长疲软的现象。

根据各企业2022年的财报显示,Viatris的2022年营收额为162.18亿美元,同期比减少了9%,旗下品牌仿制药和生物仿制药销售额为13.13亿美元,同比下降2%,通用仿制药销售额为50.15亿美元,同比下降了11%;Sandoz的2022年营收总额为96亿美元,同期比减少了2%;来自印度的太阳制药(Sun Pharmaceutical)2022年总营收为46.5亿元,同期比增长16%,也成为了被统计对象中唯一表现出营收增长的企业;另一家来自印度的同行阿拉宾度制药(Aurobindo Pharma)则无法显现出同样的增长势头,2022年总营收为28.38亿元,同期比下降5%。

为此,各家企业也开始竭尽所能的寻求自己的转型之路。

晖致最近两年一直在削减“非核心资产”,寻找更有竞争力的产品组合。去年10月有媒体报道,晖致紧随 GSK 和 J&J 的脚步,正在考虑放弃其消费者健康资产的计划——出售其欧洲消费者健康业务。去年11月,晖致以 7 亿美元以上的价格收购了两家眼部疾病相关的生物技术公司,扩大有竞争力的眼科产品组合。

Teva除了创新产品管线外,公司多个biosimilar已经获得批准或进入最后的临床开发阶段,未来或是重要的增长点。

另外来自约旦,同为仿制药巨头的Hikma也面临着同样的仿制药业务水平下滑的问题。公司表示计划将进一步扩大仿制药专业产品组合并加强运营,拓宽产品组合,专注于更高准入门槛的专业产品,包括推出Ryaltris®鼻喷雾剂。精简业务,包括重组成本基础,进一步投资于公司的商业能力,以支持不断增长的专业组合。

有市场观点指出,从需求端看,仿制药依然具备市场潜力,但如果从利润率看,仿制药利润似乎还会以降再降再降。这点从国际仿制药巨头的营收数据上便可体现出来,纵使营收超百亿,极力创新转型,依旧逃不过市场的杀跌,“不能把鸡蛋放在一个篮子里”在仿制药业务不景气的时候,梯瓦的创新药物是否可以“挑起大梁”,考验着企业应对风险的全方位能力。

内容来源: 医药经济报

责任编辑:胡静 审核人:何发

邵丽竹

何发

热点文章

-

制药分离技术在生物制药中的应用与探究

2025-12-12

-

中国药典2025年版“药品包装用塑料材料和容器指导原则”的框架体系与核心内容解析

2026-02-04

-

压片制粒生产各过程关键因素之考量

2025-12-22

-

药品共线生产中的清洁验证与风险管控

2025-12-25

-

生物制品分段委托生产情形下的持有人质量管理体系关注点探讨

2025-12-16

-

制药行业未来趋势洞察:数智化、个性化、可持续与全球化重塑产业格局

2025-12-10

-

底喷微丸包衣工艺参数对包衣效果的影响分析

2025-12-04

-

基于CFD仿真技术的灌装机充氮装置设计优化

本文以某制药产线的灌装机设备为研究对象,采用计算流体动力学(CFD)仿真技术对充氮装置的充氮性能进行分析,并结合分析结果对氮幕结构进行了优化设计。随后,针对优化方案进行性能仿真验证,结果显示优化后的顶空残氧量降低至0.252%。为了进一步验证优化方案的实际效果,将优化方案应用于实际产线进行性能测试,测得的顶空残氧量为0.68%,这一结果满足了小于1%的要求,表明其充氮保护性能已达到国际先进水平。

作者:王志刚、刘依宽、刘佳鑫

-

药品密封性检测 :用户需求与优化

-

可控冻融系统在生物原液上的应用

-

人用疫苗生产数字化转型

-

药包材生产质量管理的进阶策略

-

药厂洁净区域风量和压差的控制策略

评论

加载更多