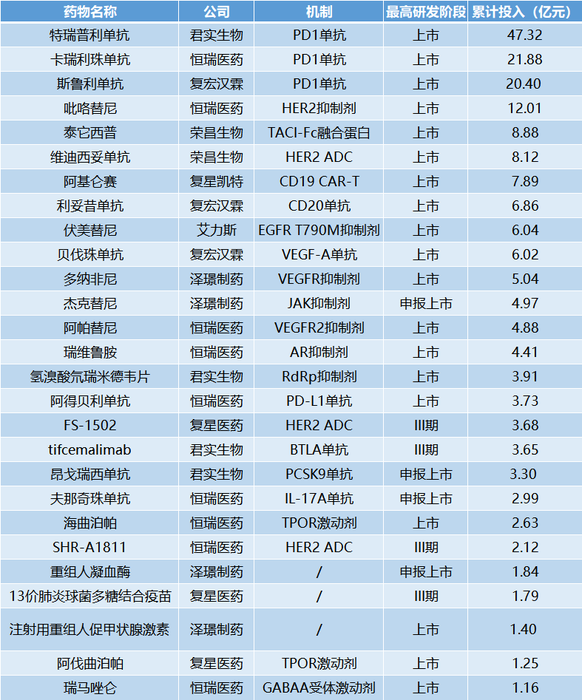

国内开发一款新药,需要花多少钱?

不过上面数字是基于国外药企数据统计分析的,与国内药企的实际情况还是有所不同。

在政策、资本、人才等多种因素的共振下,近些年中国创新药虽然得到快速发展,但仍处于初始阶段。目前获批的本土创新药也多为企业采用跟随式研发策略(Fast-follow)研制的me-too药物,与first-in-class新药相比,风险、成本和开发周期相对较低。

以下是根据国内上市公司公告整理的部分新药累计研发支出(不包括失败临床成本和资本成本),供参考。

国内药企研发投入与人员数量

(部分,单位:亿元)

Copyright © 2023 PHARMCUBE. All Rights Reserved.

欢迎转发分享及合理引用,引用时请在显要位置标明文章来源;如需转载,请给微信公众号后台留言或发送消息,并注明公众号名称及ID。

免责申明:本微信文章中的信息仅供一般参考之用,不可直接作为决策内容,医药魔方不对任何主体因使用本文内容而导致的任何损失承担责任。

内容来源:医药魔方

责任编辑:胡静 审核人:何发

邵丽竹

何发

热点文章

-

制药分离技术在生物制药中的应用与探究

2025-12-12

-

中国药典2025年版“药品包装用塑料材料和容器指导原则”的框架体系与核心内容解析

2026-02-04

-

压片制粒生产各过程关键因素之考量

2025-12-22

-

药品共线生产中的清洁验证与风险管控

2025-12-25

-

生物制品分段委托生产情形下的持有人质量管理体系关注点探讨

2025-12-16

-

制药行业未来趋势洞察:数智化、个性化、可持续与全球化重塑产业格局

2025-12-10

-

底喷微丸包衣工艺参数对包衣效果的影响分析

2025-12-04

-

基于CFD仿真技术的灌装机充氮装置设计优化

本文以某制药产线的灌装机设备为研究对象,采用计算流体动力学(CFD)仿真技术对充氮装置的充氮性能进行分析,并结合分析结果对氮幕结构进行了优化设计。随后,针对优化方案进行性能仿真验证,结果显示优化后的顶空残氧量降低至0.252%。为了进一步验证优化方案的实际效果,将优化方案应用于实际产线进行性能测试,测得的顶空残氧量为0.68%,这一结果满足了小于1%的要求,表明其充氮保护性能已达到国际先进水平。

作者:王志刚、刘依宽、刘佳鑫

-

药品密封性检测 :用户需求与优化

-

可控冻融系统在生物原液上的应用

-

人用疫苗生产数字化转型

-

药包材生产质量管理的进阶策略

-

药厂洁净区域风量和压差的控制策略

评论

加载更多