2022年全球制药TOP10盘点,一起来看看各家排名如何?

✦

随着跨国制药企业(MNC)业绩出炉,2022年全球制药巨头排名也将诞生,辉瑞凭借新冠红利创造了千亿美元营收新纪录、强生制药业务也是毫不逊色、艾伯维凭借阿达木单抗仍可保持高位、默沙东依靠K药实现超越……MNC整体业绩需要体量的支撑,但在具体疾病领域却不乏“一剑行天下、千里走单骑”的传说。

✦

✦

NO.

1

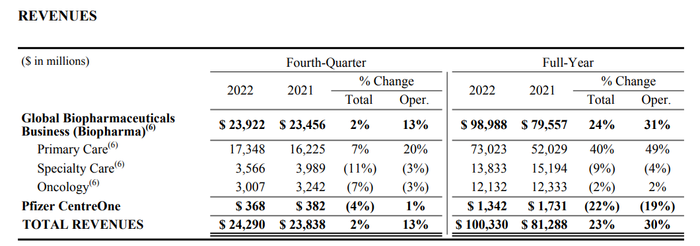

辉瑞目前业务主要聚焦于肿瘤、免疫、心血管、呼吸、罕见病等领域,除了新冠疫情相关产品贡献了近567.4亿美元收入外,Eliquis(阿哌沙班,64.80亿美元,+9%)、Prevnar family(63.37亿美元,+20%)、Vyndaqel/Vyndamax(24.47亿美元,+21%)、Inlyta(阿昔替尼,10.03亿美元)、Xtandi(恩扎卢胺,11.98亿美元,+1%)等成熟创新产品也为其2022年业绩增长提供了强劲驱动力。

辉瑞首席执行官Albert Bourla曾放言“最好的日子还在后面”,在接下来的18个月内辉瑞将陆续推出约20款新产品,并预计在2025年非COVID-19业务将实现520亿美元的收入。

NO.

2

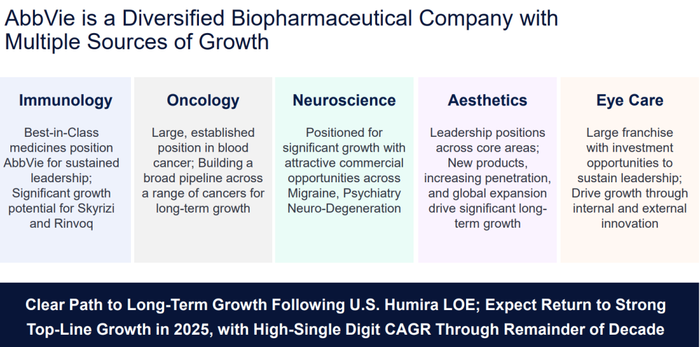

2023年1月底,第一款修美乐仿制药已经在美国市场上市,后面还有多家等待。这对于艾伯维来说,将是极具挑战的一年。

在JPM23大会上,艾伯维表示,自己是“一家多元化的生物制药公司,具有多重增长来源”,“有着清晰的路径以应对修美乐的专利到期”。

艾伯维预计在2025年恢复强劲的收入增长,并在长期内推动一流的财务业绩。

NO.

3

NO.

4

默沙东预计2023年集团(包括制药、动物健康、其他营收)全年营收将在572亿美元-587亿美元之间,其中包括按2023年1月中旬汇率计算的约2%的外汇负面影响。

对于制药业务,该公司预计口服新冠药物Lagevrio 的销售额将大幅下降,预计约为10亿美元。

病毒学之外,疫苗、肿瘤、医院急救构成默沙东未来的支柱产线。

NO.

5

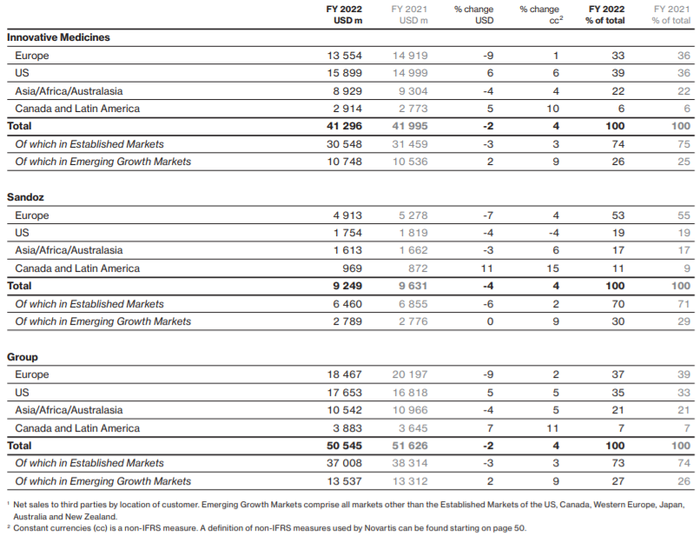

目前,诺华的业务包括创新药(Innovative Medicines)和仿制药(Sandoz)两大类。品牌创新药收入413亿美元(+4%),其中美国地区159亿美元,欧洲地区136亿美元,新兴市场增长9%(包括中国地区29亿美元);Sandoz收入92.49亿美元(+4%),美国区18亿美元,欧洲区49亿美元,亚洲/非洲/大洋洲收入16亿美元,已从2021年的低迷状态开始回升至正常水平。

NO.

6

-

Polivy(维泊妥珠单抗)联合R-CHP获批一线治疗弥漫性大B细胞淋巴瘤(DLBCL); -

Vabysmo获批治疗视网膜静脉阻塞(RVO); -

Tecentriq皮下注射制剂获批; Glofitamab获批三线治疗DLBCL;

NO.

7

BMS正接近专利悬崖,这将在2020-2030这个十年的后期给BMS的营收造成严峻的挑战。在JPM23大会上,BMS表示“多元化”的投资组合——跨越多个治疗领域和药物模式——将帮助它度过这场风暴。

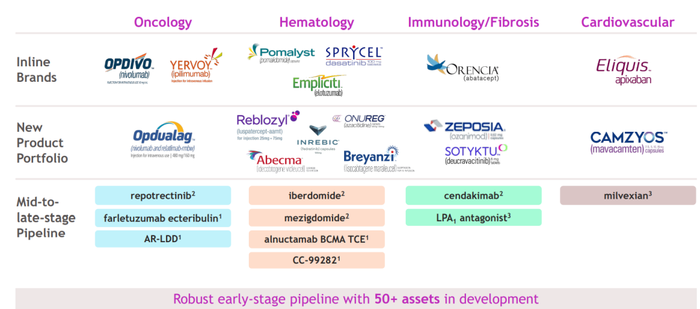

BMS目前聚焦的领域主要是肿瘤、血液学、免疫、心血管。与诺华的五大聚焦领域相比,只缺一个“神经科学”。

▲BMS主要的投资组合

过去几年,并购一直是BMS的一项关键战略。据BMS估计,从2019年以740亿美元收购Celgene开始,到2030年,BMS约50%的收入将来自收购。BMS预计将在2023年增长约2%。

NO.

8

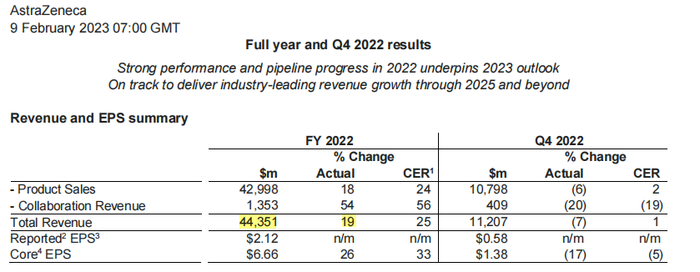

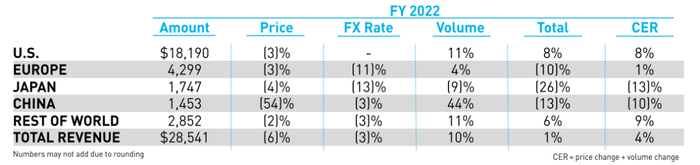

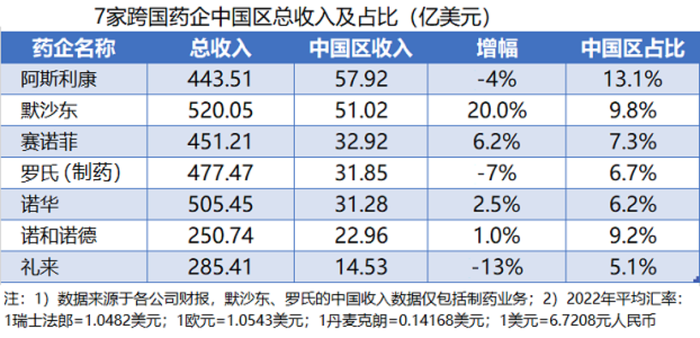

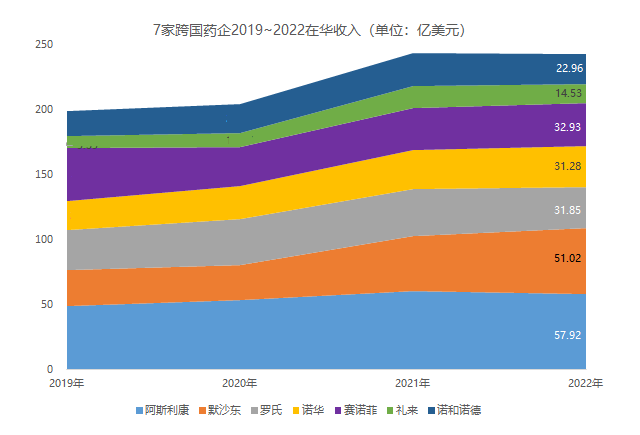

从全球收入的地域分布来看,阿斯利康在美国收入179.2亿美元(+47%);中国区收入占新兴市场收入的49.3%,达到57.92亿美元(-4%),这一数值也意味着阿斯利康继续稳坐了MNC药企在中国市场最好业绩的头把交椅。

2022年,阿斯利康在主要市场取得了创纪录的34项批准。2023年,阿斯利康计划启动30多个三期临床试验,其中10个有可能实现超过10亿美元的年销售高峰。同时致力于继续提高盈利能力。

阿斯利康表示有望在2025年及以后实现行业领先的收入增长,并使阿斯利康在2030年之前推出至少15种新药;展望未来,阿斯利康预期预计2023财年总营收将以低至中等个位数的百分比增长;如不包括新冠药物,总收入预计将以低两位数的百分比增长。2030年前,阿斯利康将推出至少10款商业化产品。

NO.

9

2023年,赛诺菲将进行财务架构的调整。将原有的制药(包括专业护理和普药)与疫苗整合为Biopharma,以简化和协调运营,于2023年1月1日生效。赛诺菲预期这一整合将推进生物制剂在制药产品组合中份额的增加,以及制造平台的融合。消费者健康的独立进入下一个“自治”阶段:全球支持职能的转移,包括数字、财务和人力资源。

NO.

10

2022年,在特药和疫苗业务强劲增长的推动下,GSK实现了所承诺的飞跃式业绩增长,带状疱疹疫苗创造了历史最高销售纪录。

2023年,GSK将在传染病和免疫系统方面继续建立更强大的产品组合和研发管线。GSK表示,目前的大好形势加上未来更有针对性的业务发展,GSK将有望自2026年起实现源源不断的增长。

整体而言,2022年,GSK在完成业务聚焦后,各板块均取得不错进展,在此基础上,GSK预计在除去新冠产品的贡献后,2023年收入将增加6%-8%,调整后营业利润将增加10%至12%,调整后每股收益将增长12%-15%。其中,预计特药将增长中位数至高个位数;疫苗将增长百分之十几;普药将略有下降。

NO.

11

NO.

12

NO.

13

NO.

14

1月31日,安进公布2022年业绩,全年总收入263亿美元(+1%),美国地区产品销售额为177.43亿美元(+3%),美国以外地区为70.58亿美元(+1%)。安进全年研发费用44.34亿美元(-8%),占总收入的17.9%。安进今日股价243.66美元,总市值1301.14亿美元。

安进的上市产品包括生物类似药和创新药两大类别。生物类似药方面,Mvasi(贝伐珠单抗)曾是其管线中最畅销的一款生物类似药,2021年销售额达到11.66亿美元,但由于Zirabev(辉瑞)和Aybintio(三星生物)等同类产品的竞争,2022年Mvasi销售额明显下滑(-23%)。在Zercepac(复宏汉霖)和Trazimera(辉瑞)等同类产品的竞争下,Kanjinti(曲妥珠单抗)的销售额也大幅减少(-45%)。

展望2023年业绩,安进将营收定为260-272亿美元,与2022年业绩基本持平。

NO.

15

由于拜耳、勃林格殷格翰、Teva和渤健尚未公布业绩,诺和诺德的地位能否保留尚待进一步确认。

不过销售额排名不一定可靠,有的公司销售额很高,却利润不高,有的有巨额债务,面临专利悬崖,故列出市值、净利润和研发投入供广大同仁参考。

邵丽竹

何发

热点文章

-

制药分离技术在生物制药中的应用与探究

2025-12-12

-

中国药典2025年版“药品包装用塑料材料和容器指导原则”的框架体系与核心内容解析

2026-02-04

-

压片制粒生产各过程关键因素之考量

2025-12-22

-

药品共线生产中的清洁验证与风险管控

2025-12-25

-

生物制品分段委托生产情形下的持有人质量管理体系关注点探讨

2025-12-16

-

制药行业未来趋势洞察:数智化、个性化、可持续与全球化重塑产业格局

2025-12-10

-

底喷微丸包衣工艺参数对包衣效果的影响分析

2025-12-04

-

基于CFD仿真技术的灌装机充氮装置设计优化

本文以某制药产线的灌装机设备为研究对象,采用计算流体动力学(CFD)仿真技术对充氮装置的充氮性能进行分析,并结合分析结果对氮幕结构进行了优化设计。随后,针对优化方案进行性能仿真验证,结果显示优化后的顶空残氧量降低至0.252%。为了进一步验证优化方案的实际效果,将优化方案应用于实际产线进行性能测试,测得的顶空残氧量为0.68%,这一结果满足了小于1%的要求,表明其充氮保护性能已达到国际先进水平。

作者:王志刚、刘依宽、刘佳鑫

-

药品密封性检测 :用户需求与优化

-

可控冻融系统在生物原液上的应用

-

人用疫苗生产数字化转型

-

药包材生产质量管理的进阶策略

-

药厂洁净区域风量和压差的控制策略

评论

加载更多