辉瑞反超罗氏问鼎!恒瑞击败多家MNC挤进TOP20,百济、信达领跑Biopharma,全球生物医药发明专利TOP100公布!

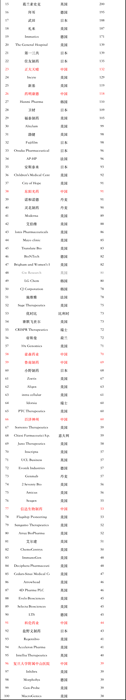

全球生物医药发明专利TOP100分布“二八效应”尤为明显,罗氏、强生、诺华前三名提交申请的专利超过了TOP10中的后7家公司。地域分化也很明显,美国企业占据了半壁江山,再次是欧洲,中国以微弱的优势超出日本。10家中国企业或组织Big Pharma、Biopharma的占比大约为75%、25%,恒瑞带头冲进前20,鲁南低调出现,百济信达发展迅猛。

专利是药企最有价值的资产之一,是企业发展的基石,对做原创创新的企业尤为重要。

当制药公司开发一种新药时,他们最常申请的专利有两种:活性药物成分专利 (API) 可能是保护新发明药物的最有力手段,因为活性成分专利涵盖了药物的结构式。配方专利则是延长老化但受欢迎的产品寿命的有效手段。

制药公司通过这两种专利结合,尽可能赚取一个药品最大的超额利润。据PatentsKart统计,专利影响了制药公司总收入的大约八十分之一。对于做原创创新的Biotech这一比例显然要高得多得多。

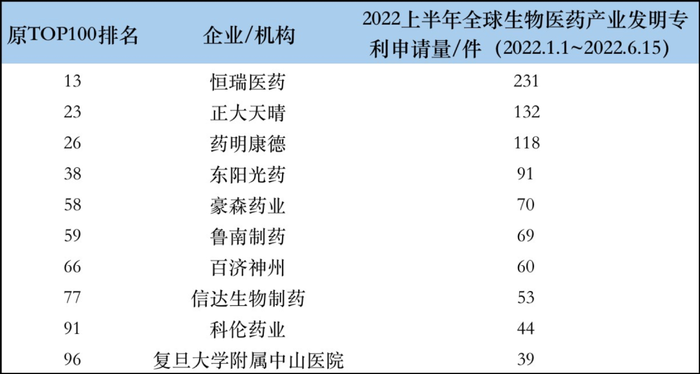

通常在衡量一家制药公司是否具有足够的创新性时,专利是最为关键的指标之一。根据incoPat数据,对今年1月1日至6月15日公开的全球生物医药产业发明专利申请数量进行统计,排出了2022年上半年的发明专利TOP100名单。

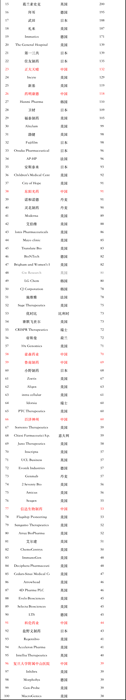

名单显示,全球生物医药发明专利分布“二八效应”尤为明显,前20%的企业或机构申请了约55%的专利,前10%的企业则申请了接近40%。而即便是在前10名的企业,罗氏、强生、诺华前三名提交申请的专利超过了后面7家公司。

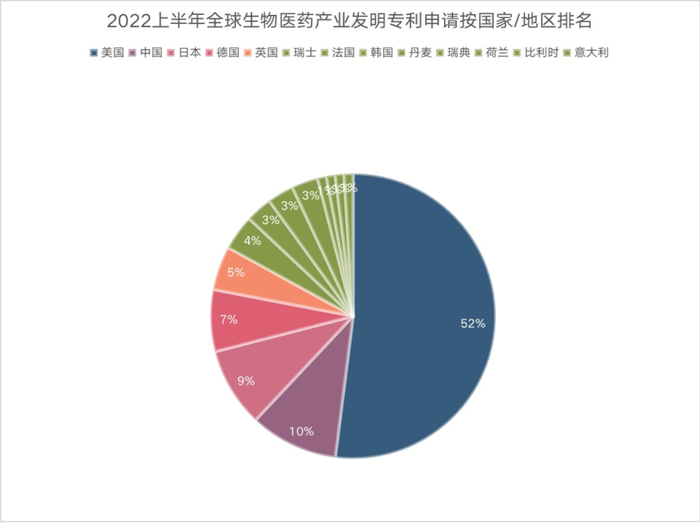

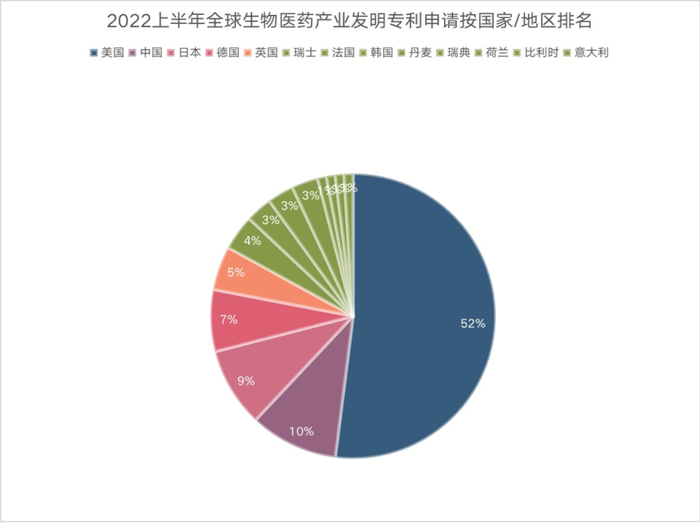

另一方面,分属的国家/地区出现显著的聚集效应,TOP100的企业/医院主要来自13个国家或地区,其中美国企业占据了半壁江山,有52家企业或医院机构,他们掌握了5949件专利,占比47%;中国排名第二,有10家企业/医院入榜,超过了日本的9家,但申请的发明专利仅为907件,比不上罗氏一家提交的数量,占比仅为7%。前三甲之外大多为欧洲企业,除韩国的3家,欧洲总计有26家企业入榜。值得一提的是,前三甲企业中有两家为瑞士企业,瑞士企业上半年累计提交申请了15.5%的专利,仅次于美国。

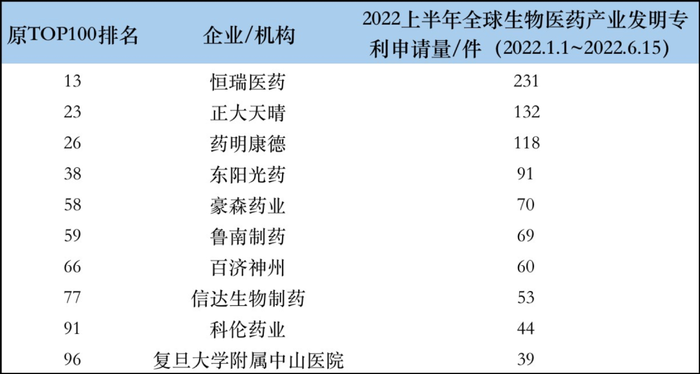

从企业和医院来看,TOP100名单中仅有一成是医院,这10家医院分别来自美国、欧洲、中国,分别为6家、3家、1家。复旦大学附属中山医院冲进了TOP100名单,名列第96位。剩余90%都是企业,从中国来看Big Pharma、Biopharma的占比大约为75%、25%。以恒瑞医药(第13位)、正大天晴(第 23 位)、药明康德(第 26 位)、东阳光药(第 38 位)为代表的Big Pharma冲进了TOP50。而百济神州和信达生物也作为全球最年轻的企业冲进的TOP100榜单。

01 最强反差辉瑞申请专利持续下降,再生元、安进入榜TOP10

跟同期的全球处方药销售TOP10相比,发明专利申请名单的制药公司和排名都有变化。

从公司来看,以再生元、安进为新跨国药企代表,以及勃林格殷格翰都进入了前十,挤掉了艾伯维、BMS、GSK的位置。罗氏、强生、诺华前三名提交申请的专利超过了后面7家公司。前十公司所属的国家/地区由欧洲和美国包揽,欧洲公司提交的发明专利申请略超过美国。

注:阿斯利康总部位于英国,研发总部位于瑞典

注:阿斯利康总部位于英国,研发总部位于瑞典

从排名来看反差最大的是辉瑞,药品销售排名第一,但提交发明专利却是TOP10中的倒数第二。根据greyb数据,从2003年以来辉瑞申请的专利总体呈现持续下降的趋势,2020年骤降至800件,到2021年时为439件。今年H1为300件左右。

数据来源:greyb数据

数据来源:greyb数据

当然这并不意味着授予的专利也会大幅下降,因为专利申请可能需要长达18个月的时间才能发布。但这或许意味着未来几年获得授予的专利会减少。

专利的申请与管线的变化互为映射。从辉瑞最新获得授权的专利和临床来看,肿瘤治疗占据了半壁江山,截至7月28日,辉瑞30项1期临床中有18项临床的适应证为肿瘤,其中17项属于“New Molecular Entity”(新分子实体),其中包括多个新靶点的单抗、以及 GUCY2c-CD3、CD47-PDL1、B7H4-CD3的双抗等。

数据来源:辉瑞官网

数据来源:辉瑞官网

实际上从辉瑞最新的半年报来看,除了新冠产品带来的“荣光”,辉瑞隐忧颇多。比如肿瘤领域新产品匮乏,而老的王牌产品哌柏西利和恩扎鲁胺销量均下滑。内科学领域除阿哌沙班和BMP2销量增长外,其它药物均出现了销量下降。

对比来看,肿瘤霸主罗氏名副其实,上半年以接近1200件的提交量遥遥领先于其他竞争对手,跟药品销售排名相符。从其最新管线来看,截至7月21日,罗氏1期临床数量是辉瑞的两倍,60个1期临床中有49个新分子实体,包含了39项治疗肿瘤的临床,涵盖了多个双抗、联合疗法和新靶点的分子。

数据来源:罗氏官网

数据来源:罗氏官网

再生元和安进是生物药时代的新晋的Big Pharma,分别以393件、265件的申请量位列第5和第10。对于再生元和安进来说,比起其他老牌的大型制药企业,他们尤其重视创新和专利,是有着Biotech基因的BioPharma公司。

以再生元为例,他对研发的重视是行业公认的。从Biotech成功转型Biopharma后,再生元依然是罕见的研发费用高于销售费用的药企,2020年之前平均每年研发投入占收入比超过30%。其CEO和CSO(首席科学官)都是“准科学家”,CSO乔治雅克波罗斯的论文曾成为近十年来全球被引用次数最多的科学家中位列第11位。再生元研发大于销售的模式是由于其大多数产品的权益交给了大型制药企业代理,比如和赛诺菲合作的度普利尤单抗等,这种合作使得再生元将更多的资源和注意力投向了研发。

安进每年递交申请的专利都维持在1000左右的区间波动,近两年也有所下降。安进的研发战略要务是专注于心脏代谢、炎症和癌症治疗领域的研究投资,以开创性的新模式去解决现在被视为无法成药的目标等。去年安进获批的两款“first-in-class”疗法,其中KRAS抑制剂就是突破了数十年来被认为不可成药的靶点。

截至6月15日,有9家中国企业和1家中国医院进入了TOP100榜单。总体来说,Big Pharma大致占了四分之三,而Biopharma大致是四分之一。

其中恒瑞医药上半年提交了超过230件的发明专利申请,是唯一一家进入到TOP20的中国药企,排名第13位,超过吉利德、GSK、拜耳、武田一众知名跨国药企,上半年提交了超过230项的发明专利申请。

今年上半年恒瑞主要有几项大的变动,一是高管的调整,主要是新总经理戴洪斌上任和前首席医学官邹建军的离职;第二是在美国的新全资子公司Luzsana亮相,恒瑞对该子公司的定位为依托于恒瑞研发管线的合作开发和商业化海外分布。

从研发层面看,恒瑞的研发投入占比已经连续上涨了8年,到2021年研发投入占比已经达到24%,比肩全球TOP级别的创新药企。在研发管线上,今年以来,恒瑞医药已经有30个药物临床试验获批。其中,1类新药超过20款,包括9款1类肿瘤新药。对比其他创新药企,恒瑞的临床管线逻辑是Big Pharma的逻辑:覆盖范围广,基本涵盖各个阶段。自然相比于Biotech会缺少了一些世界级的创新(临床排在全球前三的创新)。

素有“首仿之王”的正大天晴(中国生物制药)上半年也以132件的申请量排在了第23位,研发投入上中国生物制药一直保持了不低的投入。从转型创新来看,正大天晴并不是最早一批出发但却是最早尝到甜头的企业之一。比如新冠疫苗上与科兴中维的合作,让他赶上了头班车;比如安罗替尼这个50亿元级别肿瘤新药塑造了中国创新药的商业化模板。这两大数量级的产品在帮助中国生物制药走出集采“阴影”起了非常大的作用,他在这一过程中也从原来的“肝病之王”成功拓展到肿瘤领域,寻找到了新的业绩大旗。

如果从产品管线来看,与当下创新的Biopharma相比,中生的管线大部分停留在生物类似药或者Me too层面,比如未来三年将获批的肿瘤药贝伐珠单抗、利妥昔单抗、曲妥珠单抗、帕妥珠单抗为代表的生物药。不过有了强劲的现金流,收购和孵化将成为其拓展创新的主要手段之一。中生曾表示,将在未来重点关注具有差异化的双抗、三抗平台、mRNA/DNA技术、放射配体技术、蛋白修饰技术,先进疫苗及免疫技术等,并在此基础上进一步打造原创性创新技术。

药明康德的创新主要是通过生态圈来打造的,通过投资和孵化创新药企来进行。其投资标的主要包含几种:一是适合且支持其现有价值链的目标,二是可推动医药健康行业发展的尖端技术,三是战略性长期投资,四是风险投资基金。据了解目前药明康德投资国内外企业超过60家,包括Insilico、Verge Genomics、Engine BioSciences等多家AI药物研发的公司,以及像斯微生物、阿诺医药、D3 Bio等生物制药公司。

鲁南制药不常出现在公众视野,但值得一提。根据该榜单,鲁南制药上半年以69件发明专利的申请量排名第59位,在中国药企中排名第6。鲁南制药的创新是低调的,除了早年发展的化药和中药,他早在2003年就开始试水创新药。作为底层支撑,鲁南制药建立了完善的研发体系。其中,包括从1999年就开始搭建的5大国家技术研发平台和5大省级技术研发平台,形成了一个以创新研发为导向的动力引擎。单以中药制药共性技术国家重点实验室来说,这个组建于2011年的技术研发平台,10年来累计投入资金约为1亿元,但已经先后制定了23个国家药品标准,其中,有11项已经发布。

而在自主研发之外,鲁南制药还先后与海内外80所院校形成广泛合作。比如,其与华东理工大学、山东大学、济南大学,分别成立了生物技术、天然药物创新剂型研究中心等等。尽管如此,过去几年鲁南制药在产品上的创新寥寥无几。

接下来的是,中国最头部的两家Biopharma公司百济和信达。榜单显示,截至6月15日这两家公司分别提交了60件、53件发明专利申请,排在第66位和第77位。过去这些没有销售战绩的Biopharma一直因为“烧钱”备受质疑,尤其百济神州,研发投入接近百亿元(2021年95.38亿元)。随着时间的积累,这些投入开始转化成一些“输出”,比如国际多中心临床的能力是有目共睹的,百济在泽布替尼上的投入也在今年上半年的销售表现中逐步得到理解,血液瘤产品需要时间的积累来放量,2022年上半年,泽布替尼在全球销售额总计15.14亿元。

从研发管线来看,百济神州拥有庞大的创新产品管线,整体的创新性来说也会比传统的Big Pharma要创新一些。回看百济十多年的研发历程,以BTK、PD-1靶点为头阵的自研产品上市打响了百济的名号;以TIGIT、TIM-3靶点为中部力量的产品进展迅速让百济“FIC之梦”有了实现的可能;CDAC(PROTAC)、mRNA等技术平台的搭建也让百济有了更多想象空间。

信达生物亦是如此,走在所有Biotech的前面成为领路者。近几年在商业化上的探索也是有目共睹,而与赛诺菲、礼来等合作则是获得国际的认可。尽管年初在PD-1上失意后一度沉寂,但近日与赛诺菲的交易让全行业再度瞩目,两个潜在FIC产品,“3+3”6亿欧元的投资,不管两个产品是否突破重围实现商业化,都代表着国际药企对中国药企的认可和相信。

未来能多快多大程度上扬帆远航,要取决于这群药企,我们拭目以待。

来源:E药经理人

注:阿斯利康总部位于英国,研发总部位于瑞典

注:阿斯利康总部位于英国,研发总部位于瑞典 数据来源:greyb数据

数据来源:greyb数据 数据来源:辉瑞官网

数据来源:辉瑞官网 数据来源:罗氏官网

数据来源:罗氏官网

评论

加载更多