国内市场15个小分子靶向肺癌药,原研与仿制谁将取胜?

当前,肺癌小分子靶向治疗药物研发甚为活跃。肺癌靶向治疗是根据疾病发生的基因和特点,采用不同靶点开发药物。EGFR突变、EML-ALK突变、ROS1突变、c-MET突变是最重要的4个标靶,相对应的都有分子靶向药物。

多年来,全球肺癌的发病率和死亡率居于癌症榜首,从而推动了治疗市场的发展。2020年,全球肺癌靶向药销售额达420亿美元,较上一年增长13.08%。其中,大分子抗体药物帕博利珠单抗、纳武利尤单抗、贝伐单抗、阿特珠单抗、度伐利尤单抗等占据79%,小分子靶向口服药物占21%。

2020年全球小分子靶向口服药物总体市场已达800亿美元,较上一年增长14.70%。2020年全球肺癌小分子靶向口服药物占据了10%,阿斯利康的奥希替尼居首,随后是诺华的达拉菲尼曲美替尼、罗氏的阿来替尼、辉瑞的克唑替尼和阿斯利康的吉非替尼等13个药物。

在全球市场,武田的布格替尼和诺华的卡玛替尼已经起步,而塞瑞替尼、阿法替尼和达克替尼增长乏力。第一代药物吉非替尼尚有一定的市场,厄洛替尼则步入“滑铁卢”。

国内上市15个药物

2020年,中国新发癌症病例457万例,肺癌发病率和死亡率均位居恶性肿瘤首位。数据显示,2020年中国有超过82万人新患肺癌,超过71万人因肺癌去世。表皮生长因子受体(EGFR)基因突变阳性非小细胞肺癌(NSCLC)患者占据40%。目前EGFR-TKI是EGFR突变非小细胞肺癌一线治疗的“金标准”。

肺癌小分子靶向药物主要集中在蛋白酪氨酸激酶剂、蛋白酶体抑制剂等种类。随着研发管线的推进,表皮生长因子受体酪氨酸激酶抑制剂已经从第一代药物阿斯利康的吉非替尼、罗氏的厄洛替尼、贝达药业的埃克替尼,发展到了第三代药物——阿斯利康的奥希替尼、豪森药业的阿美替尼、上海艾力斯的伏美替尼。

2021年6月,和记黄埔的赛沃替尼获国家药监局(NMPA)批准注册,用于治疗MET14号外显子跳跃突变晚期非小细胞肺癌。该药是国内首个获批上市的原研高选择性MET抑制剂,开启了中国癌症的MET靶向治疗时代。

迄今,已有15个治疗肺癌的靶向小分子药物在国内上市。

药品定价新模式

《国家基本药品目录(2020年)》自2021年3月1日起正式执行。国谈肺癌药可报销品种达16种,居第一位。其中,10个肺癌小分子靶向口服药物进入报销程序,将推动市场增长。

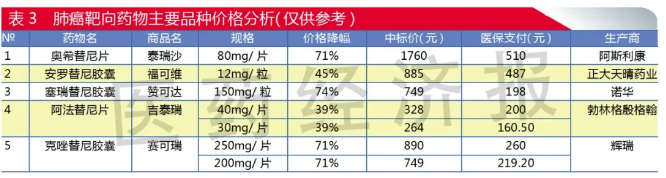

2016年5月首批国家谈判药品结果公布以来,国谈工作逐年推进,已经成为药品定价新的模式。例如,正大天晴药业多靶点治疗肺癌药物福可维进入医保后价格降幅45%,单片药价487元,每年费用约5万元;第三代的进口药物泰瑞沙进入医保后价格降幅71%,单片药价510元,每年费用约为5.6万元;第二代药物吉泰瑞进入医保后价格降幅达39%,单片药价200元,每年费用约为2.2万元;第二代药物赞可达降幅达74%,每年费用约为2.2万元。

但是,各地医保报销标准差异,以及部分品种续约前景不明,导致2022年市场又将遭遇新一轮洗牌。

10年批准13个肺癌靶向口服药

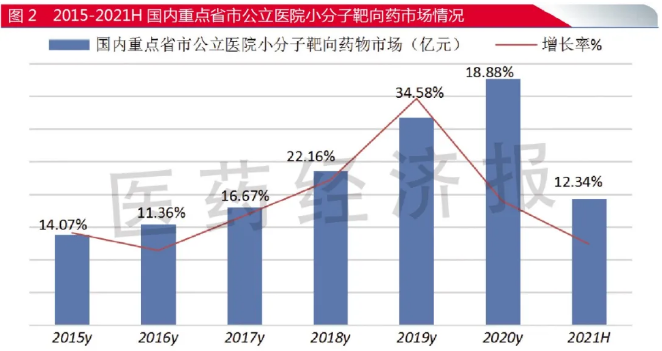

据米内网数据,2020年中国城市公立医院、县级公立医院、城市社区中心以及乡镇卫生院(简称中国医疗机构)抗肿瘤免疫领域用药超过1610亿元,较上一年增长7.40%。其中,重点城市公立医院小分子靶向药物占据9.36%,2021年上半年重点城市公立医院小分子靶向药物用药金额近80亿元,增长率为12.34%。在国内药费普遍下降、以价换量的形势下,小分子靶向口服药物呈现出持续增长的态势。

进口or国产?

据米内网数据,2021年上半年中国重点城市公立医院小分子靶向肺癌治疗药物有14个品种,总金额达到20亿元。奥希替尼片成为领军品种,占据了30%以上的市场;居第二位的安罗替尼胶囊占据了20%以上的市场。二者占据公立医院小分子靶向肺癌治疗药物市场半壁江山。2021年全年用药总额在药品降价大趋势下,有望突破45亿元。

国内公立医院使用的小分子靶向肺癌治疗药物独家品种是凯美纳、福可维、阿美乐、贝美纳、艾弗沙等5个品牌;进口独家品种是泰瑞沙、安圣沙、赛可瑞、吉泰瑞、赞可达、多泽润、普吉华等7个品牌。

邵丽竹

何发

热点文章

-

制药分离技术在生物制药中的应用与探究

2025-12-12

-

中国药典2025年版“药品包装用塑料材料和容器指导原则”的框架体系与核心内容解析

2026-02-04

-

压片制粒生产各过程关键因素之考量

2025-12-22

-

药品共线生产中的清洁验证与风险管控

2025-12-25

-

生物制品分段委托生产情形下的持有人质量管理体系关注点探讨

2025-12-16

-

制药行业未来趋势洞察:数智化、个性化、可持续与全球化重塑产业格局

2025-12-10

-

底喷微丸包衣工艺参数对包衣效果的影响分析

2025-12-04

-

基于CFD仿真技术的灌装机充氮装置设计优化

本文以某制药产线的灌装机设备为研究对象,采用计算流体动力学(CFD)仿真技术对充氮装置的充氮性能进行分析,并结合分析结果对氮幕结构进行了优化设计。随后,针对优化方案进行性能仿真验证,结果显示优化后的顶空残氧量降低至0.252%。为了进一步验证优化方案的实际效果,将优化方案应用于实际产线进行性能测试,测得的顶空残氧量为0.68%,这一结果满足了小于1%的要求,表明其充氮保护性能已达到国际先进水平。

作者:王志刚、刘依宽、刘佳鑫

-

药品密封性检测 :用户需求与优化

-

可控冻融系统在生物原液上的应用

-

人用疫苗生产数字化转型

-

药包材生产质量管理的进阶策略

-

药厂洁净区域风量和压差的控制策略

评论

加载更多