深度解析:CRO/CMO/CDMO行业前景如何?

CRO行业萌芽于20世纪70年代,1974年,当时Hoechst公司(现在的Sanofi-Aventis公司)聘请北卡罗莱纳大学生物统计教授Dennis Gillings分析一种新型糖尿病药物的试验数据。最终,Gillings教授通过分析指出,需要将患有某些疾病的患者排除在适用人群之外,Hoechst公司因此针对适当的人群将这一药品进行了商业化推广,这是CRO合作早期的雏形。

上世纪80年代,随着FDA等监管机构和欧洲药品管理局的各种国家的新药申请的要求日益详尽,可用的研究资金也越来越有限,制药公司的员工没有足够的能力完成各个机构的要求,也难以收回研发成本,企业的创新能力和积极性大幅下降,美国国家癌症研究所和大型制药公司都在寻找方法来应对不断上升的研发成本,这催生出对研发外包的需求,1982年,前面所提及的北卡罗莱纳大学教授Dennis Gillings创办了Quintiles,成为最早成立的CRO公司之一,早期的CRO公司业务覆盖面窄,更多得作为制药企业“溢出的产能”,以弥补资源的不足和降低成本,此时药企和CRO的合作更多是一次性的交易性业务委托。

上世纪90年代,仿制药的大幅降价激化了市场竞争,各药企纷纷加大创新研发力度,加剧了对研发外包的依赖性,美国CO行业进入了蓬勃发展期。与此同时,CRO活动的范围已经由仅提供简单部分外包服务,逐渐扩展到了整个药物的生命周期。客户与CRO的合作关系逐步深入,开始建立长期合作关系,药企倾向于选择委托业务的首选提供商。在此时期,Quintiles、Parexel、Covance等CRO公司相继实现上市。

21世纪开始,随着药企和CRO合作的进一步,客户研发端到端(end-to-end)需求加大,CRO企业开始进行纵向合并延长产业链,行业发生了大量并购。同时,药物研究数据的要求不断改变,CRO企业寻求信息化发展,一些企业开始进行数据科方面的投资,并购数据分析收集企业。CRO公司和企业的合作关系升级到“战略合作伙伴关系”,2008年金融危机前后,行业增长承压,药企内部产能水平的下降和战略合作伙伴关系的增长推动了外包渗透,药企与CRO业务合作的边界愈发模糊,药企与CRO的进一步捆绑使得双方目标日趋一致化,CRO已经从以前单一的接受委托,一次性的执行,变为深度参与、紧密协作,主动性及作用进一步凸显,成为了研发过程的重要参与者和组成部分。

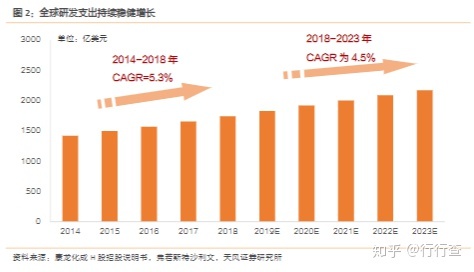

药物研发创新是药企的核心主题和持续生命力的根本保障,从全球看,新药的研发支出保持持续增长的态势,根据弗若斯特沙利,全球研发支出在2018年首次超过1740亿美元,2014年到2018年CAGR为5.3%,其中发现研究支出为362亿美元,临床前研究支出为196亿美元,临床研究支出为1183亿美元。弗若斯特沙利文预计,后续研发支出依然有望实现稳健的增长态势,2018到2023年总研发支出CAGR为4.5%,到2023年预计可达2168亿美元。

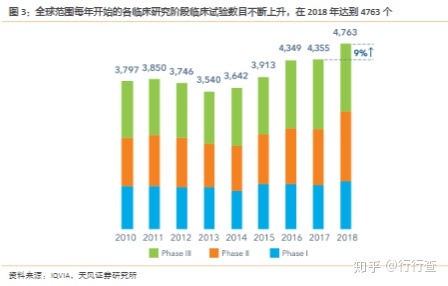

根据IQVIA,2018年开始的临床试验总数为4768项,同比增长9%,比五年前增长35%。自2016年以来,I期和III期试验的总数保持相对平稳,肿瘤试验的增长抵消了其他治疗领域的下降。相比之下,2018年II期临床试验数目同比增加了26%,自2013年以来增加了61%。临床试验数目的不断提升,说明药企在研发上投入的精力越来越大,在临床试验上的布局也越来越广。

药企持续的研发投入为CRO企业发展奠定了基础,而药企面临研发成本持续上升,回报率下降的境况,急需降本增,而研发的重点倾斜于肿瘤药、罕见病药等,愈发需要CRO专业化的研究支持,这些因素都有力的促进了CRO行业的发展。而CRO为全球研发提供的服务已经由基本支持服务演变成多类临床、中心试验室及分析服务等综合服务,满足药物发现及开发过程中市场的众多需求,收入范围大为扩大,因此,CRO行业获得了较全球研发更快的增速,其市场规模由2014年的约400亿美元增加至2018年的579亿美元,CAGR达到9.6%,渗透由2014年的28%增至2018年的33%;弗若斯特沙利文预测2023年CRO市场规模将达到952亿美元,2019-2023年CAGR为10.5%,渗透率增至44%,实现持续快速的增长。

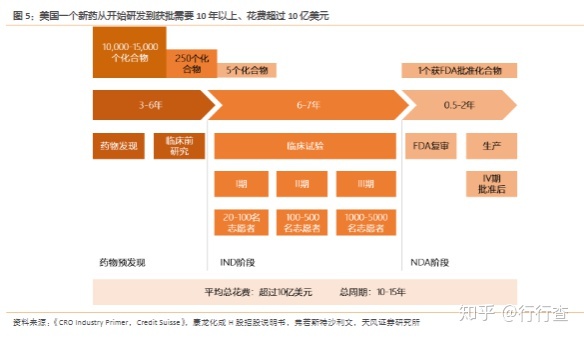

新药研发需要高的时间投入、资金投入。据Credit Suisse统计,发现和开发一种新的治疗方法平均需要10-15年的时间,成本超过10亿美元。最初研究的10,000-15,000种化合物中,只有5种能进入临床试验环节,最终被批准商业化的只有1种。数据表明,新药研发的时间成本和资金投入仍处于上升的趋势中。

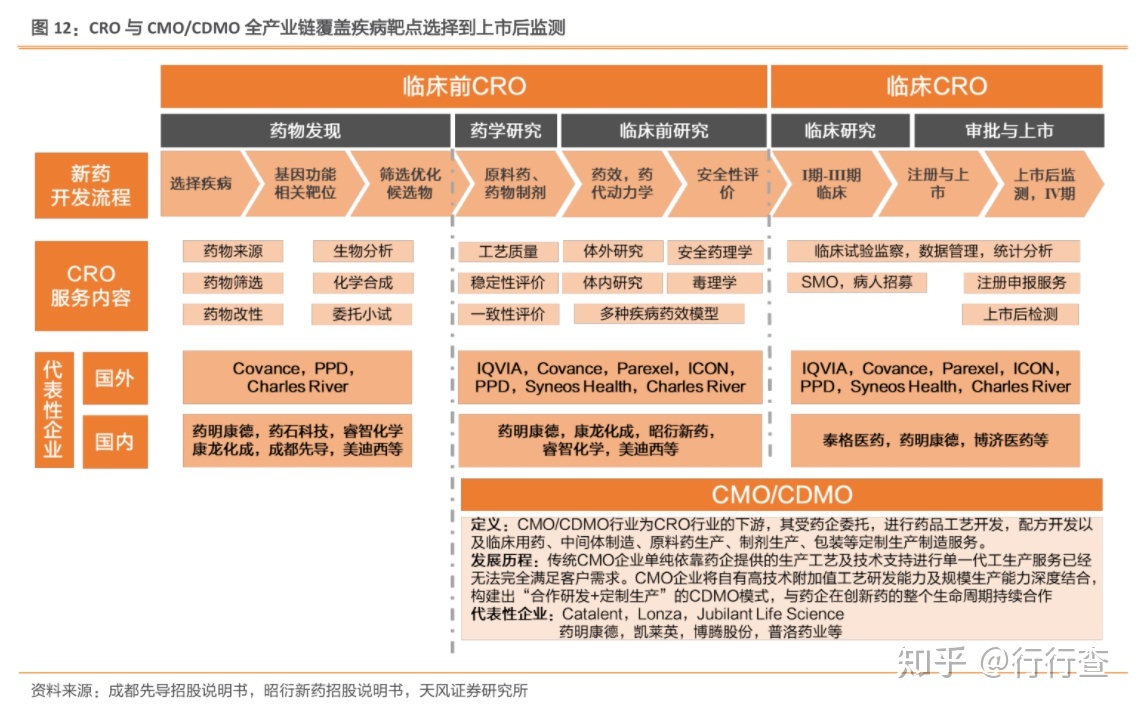

医药外包服务产业共分为三个模块:CRO(合同研究组)、CMO/CDMO(合同生产组织)、CSO(合同销售组织)。从CRO企业主营业务所处的阶段,可分为临床前CRO和临床CRO两大主要类别。临床前CRO按照业务的侧重点又可分为药物发现、药学研和临床前研究三种类型企业。临床CRO主要包括I至IV期临床试验技术服务、临床试验数据管理和统计分析、注册申报以及上市后药物安全监测等。CMO/CDMO企业接受药企委托,从药学研究阶段就与药企持续合作,为药品生产涉及的工艺开发、配方开发提供支持,主要涉及临床用药、中间体制造、原料生产、制剂生产(如粉剂、针剂)以及包装等定制生产制造业务。CSO企业的主营业务是根据与药品生产企业(或药品销售权所有人)签订药品销售合同取得销售权,并基于药品销售获得报酬的一种销售模式。

目前医药CRO的业务范围已经从原来提供部分服务,扩展到新药研究的各个领域和阶段,包括:化学结构分析、化合物活性筛选、药理学、药代学(吸收、分布、代谢、排泄)、毒理学、药物配方、药物基因组、药物安全性评价和I-IV期临床试验、试验设计、研究者和试验单位的选择、监查、稽查、数据管理与分析、药品申报等,涵盖了新药研发的整个过程,这使得CRO企业拥有了更大的发展空间和动力。

药物发现是创新药研发的基石,是药物研发的第一阶段,对于新药的研发成功率非常重要。如果处于药物发现阶段的化合物各方面的成药性不理想,后期药物开发的失败率将会显著上升,不但使企业巨额研发费用损失,同时也浪费了漫长的开发周期,药企如果能尽力把控好药物发现阶段,可以最大限度避免后续潜在的巨大时间和资源浪费。

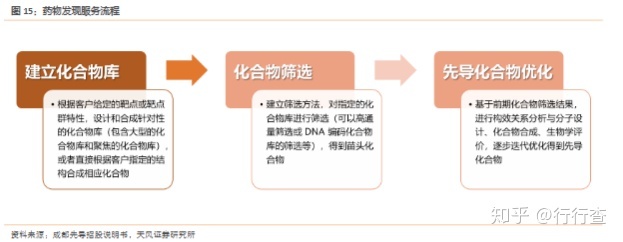

药物发现CRO服务涉及生物靶确定、建立药物筛选模型、苗头/先导药物发现及先导药物优化四大环节,业务内容涵盖合成化学、生物学、药物化等多学科。药物发现服务主要由建立化合物库、化合物筛选、先导化合优化三个流程构成:

在药物量产之前,制药企业在临床前研究中已经开始致力于研究如何生产临床试验所需的大量药品的技术,包括药物的合成工艺、提取方法、理化性质及纯度、剂型选择、处方筛选、制备工艺、检验方法等内容。在这个阶段,药企开始与CMO/CDMO持续密切的合作,为药品之后的量产打下坚实的基础。

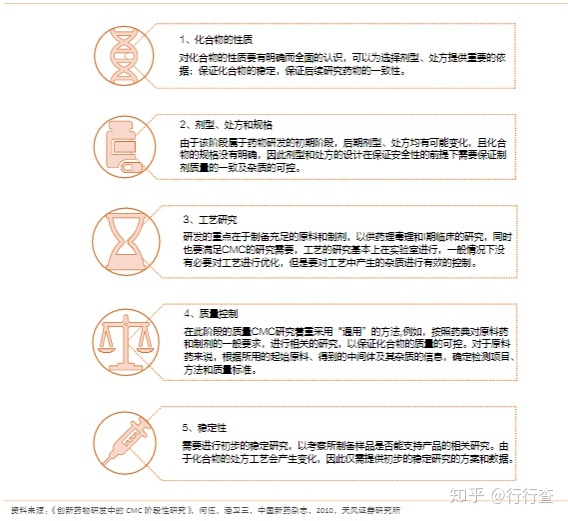

CMC阶段通常包含在药学研究和下一阶段的临床前研究中,主要是指生产工艺、杂质研究、质量研究,稳定性研究等药学研究资料,是药物研发的重要方面,CMC申报也是药品申报资料中非常重要的部分,CMC的研究重点主要有以下几项:

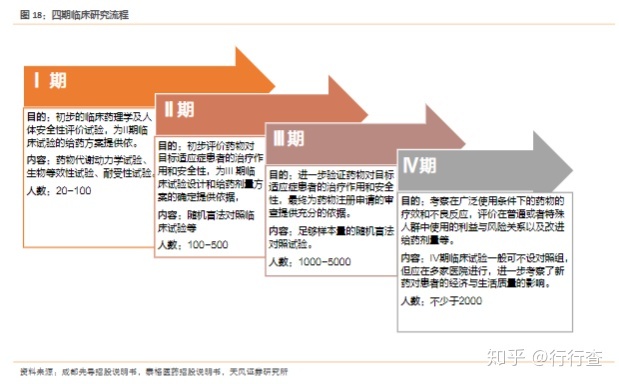

通过对新药进行人体试验,评估其对疾病治疗的有效性以及对人体的安全影响。此阶段主要分为I、II、III、IV期。I、II、III期临床试在上市前进行,IV期临床试验通常在新药批准上市后进行。临床CRO公司执行的业务内容涵盖临床I-IV期技术服务、临床试验管理、监察及临床试验数据分析服务、临床协调及现场管理服务、CRO辅助服务、新药注册申报等。

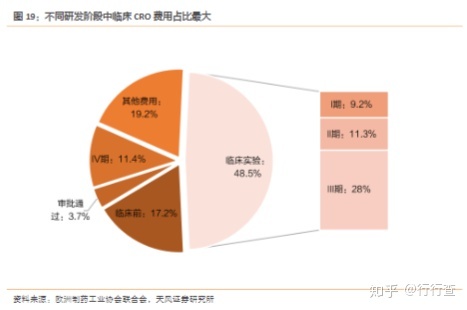

CRO行业中每个环节的成本占比不同,临床前CRO占比约36%,临床CRO占比近64%,尤其是III期临床,占比达到28%,因此为尽可能的降低研发成本,药企更倾向于将临床研究部分外包给CRO企业,临床CRO是CRO企业重点布局的领域。

新药上市后,药企应当持续考察新药的生产工艺、质量、稳定性、疗效及不良反应等情况,并定期向监管部门递交报告。根据需要,制药企业还需按照监管部门的要求开展IV期临床试验,以进一步研究药物的疗效和安全性。

CMO又名药品委托生产。其基本业务模式为CMO企业接受药企委托,为药品生产涉及的工艺开发、配方开发提供支持,主要涉及临床用药、中间体制造、原料药生产、制剂生产(如粉剂、针剂)以及包装等定制生产制造业务。

CMO/CDMO行业上游主要包括两个行业,其中之一为CRO行业。CMO/CDMO行业的另一块上游行业为精细化工行业。精细化工行业提供的基础化学原料经过分类加工后可形成专用医药原料,并可由CMO/CDMO企业逐渐加工形成原料药起始物料、cGMP中间体、原料药和制剂等产品。上游精细化工产品的质量、价格波动及上游产品的技术水平对CMO/CDMO企业的日常经营存在一定的影响。CMO/CDMO行业下游一般为医药行业产品的常规参与者,即国内外药企、其他医药研究机构等。

本文来源于知乎-行行查

邵丽竹

何发

热点文章

-

制药分离技术在生物制药中的应用与探究

2025-12-12

-

中国药典2025年版“药品包装用塑料材料和容器指导原则”的框架体系与核心内容解析

2026-02-04

-

压片制粒生产各过程关键因素之考量

2025-12-22

-

药品共线生产中的清洁验证与风险管控

2025-12-25

-

生物制品分段委托生产情形下的持有人质量管理体系关注点探讨

2025-12-16

-

制药行业未来趋势洞察:数智化、个性化、可持续与全球化重塑产业格局

2025-12-10

-

底喷微丸包衣工艺参数对包衣效果的影响分析

2025-12-04

-

基于CFD仿真技术的灌装机充氮装置设计优化

本文以某制药产线的灌装机设备为研究对象,采用计算流体动力学(CFD)仿真技术对充氮装置的充氮性能进行分析,并结合分析结果对氮幕结构进行了优化设计。随后,针对优化方案进行性能仿真验证,结果显示优化后的顶空残氧量降低至0.252%。为了进一步验证优化方案的实际效果,将优化方案应用于实际产线进行性能测试,测得的顶空残氧量为0.68%,这一结果满足了小于1%的要求,表明其充氮保护性能已达到国际先进水平。

作者:王志刚、刘依宽、刘佳鑫

-

药品密封性检测 :用户需求与优化

-

可控冻融系统在生物原液上的应用

-

人用疫苗生产数字化转型

-

药包材生产质量管理的进阶策略

-

药厂洁净区域风量和压差的控制策略

评论

加载更多