国内抗肿瘤药:植物药增长快 中药制剂潜力大

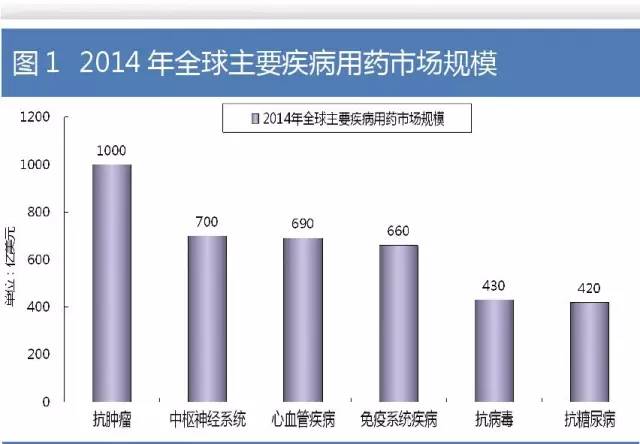

IMS数据显示,2010~2014年,全球抗肿瘤药物市场复合增长率为6.5%,其中以中国为首的新兴市场复合增长率高达15.5%;2014年,全球抗肿瘤药物市场规模为1000亿美元,2020年将增至1500亿美元,复合增速为6%。随着小分子蛋白酶抑制剂和单抗药物等的推动,特别是近年来免疫治疗有望成为抗肿瘤的主流方法,未来全球抗肿瘤药物市场规模将会持续扩张。

目前我国抗肿瘤药品类繁多,增速不一。抗肿瘤药包括抗代谢类、植物类、烷化剂、抗肿瘤抗生素、铂类、激素类、单抗类、蛋白激酶抑制剂类、免疫调节类以及中药制剂等。除了免疫制剂等辅助用药之外,抗代谢类制剂的市场份额最大,增长较为稳健;植物类制剂市场规模排第二,未来仍可保持较快增长;烷化剂类、抗肿瘤抗生素类、铂类药物近年增长趋缓。单抗药物将是未来最大的增长亮点,中药制剂在肿瘤辅助用药领域中的增长潜力较大。

抗肿瘤药品类众多,且单一品种大都针对不同的细分疾病领域。随着抗肿瘤药市场规模的持续扩张和部分现有品种适应症的增加,以及单抗药物等新药研发上市,重磅级的抗肿瘤新药呼之欲出。

国外市场

特点:单抗类王者气概势不可挡

数据:畅销药TOP 10占3席,利妥昔单抗、曲妥珠单抗、贝伐珠单抗三药销售总额200多亿美元

从全球抗肿瘤药物销售额结构来看,单克隆抗体和蛋白酶抑制剂类产品主导市场,两者占整个抗肿瘤药物市场65%,传统药物由于价格低廉导致销售额占比较低。全球抗肿瘤药市场很大程度上由创新药物驱动,新药的不断涌现和推广,以及原有产品在适应症上的不断扩大,使得市场快速扩张。

2014年全球十大畅销品牌药物中,前10位药物销售额已高达800多亿美元。其中,癌症治疗药物占3席,分别是罗氏的利妥昔单抗(美罗华)、贝伐单抗(阿瓦斯汀)和曲妥珠单抗(赫赛汀),三药销售额总计约200多亿美元,占全球前10位产品近三成份额。罗氏在抗肿瘤药物领域是当之无愧的领导者。

据全球畅销药数据统计,2014年,全球抗肿瘤前10位产品用药金额为466亿美元,2005年用药金额为108亿美元,9年市场增长 4.3倍,2005~2014年年复合增长率为19.9%。其中,利妥昔单抗、曲妥珠单抗、贝伐珠单抗为销售额过70亿美元的重磅产品;来那度胺、伊马替尼、聚乙二醇非格司亭为销售额近50亿美元的大产品;硼替佐米、培美曲塞、阿比特龙、西妥昔单抗为销售额20亿~30亿美元;较同期增长率在10.0%以上的产品有曲妥珠单抗(12.4%)、来那度胺(14.1%)、硼替佐米(11.5%)。近年来,新上市的产品阿比特龙较同期增长24.1%,表现突出。

目前全球抗肿瘤用药正快速走向精准医疗时代,按照美国版的精准医疗计划,精准医学的关键是基因测序、肿瘤、个性化。在全球畅销药物排名榜前 10位中,有3只单克隆抗体类抗肿瘤药,当前,精准医疗最为成熟的领域还是以靶向药物为代表的抗肿瘤药物治疗为主。由于单克隆抗体类抗癌药的副作用较小,且靶向性更好,因此,单抗药物仍将是引领抗肿瘤药物发展最为重要的领域。

国内市场

特点:传统药物一统天下

数据:抗代谢类、植物药类和烷化剂类药物占比超过50%,其中,植物药类占比高达19.3%

与全球市场相比,国内抗肿瘤药物市场相对保守。在国外,单抗药物主导,而国内还是传统药物一统天下,抗代谢类、植物药类和烷化剂类药物占比超过50%。国内外市场另外一个巨大差异是,国内市场植物药占比高达19.3%,主要有紫杉醇、多西他赛等大品种。

据国内22个城市样本医院数据,国内抗肿瘤药和免疫调节剂市场规模从2005年的48.7亿元增长到2014年的248.4亿元。其中,2007~2012年增长率均保持在20%以上,连续五年保持较快的增长速度;2013~2014年,抗肿瘤药和免疫调节剂市场有所放缓。 2005~2013年,抗肿瘤药和免疫调节剂购药金额复合增长率为20.0%,9年整体市场增长5.1倍,高于国内整体市场增长率。随着癌症发病率不断提高,抗肿瘤药和免疫调节剂已经成为样本医院购药金额排名第一位的药物。

2014年,进入国内样本医院前10位的抗肿瘤药和免疫调节剂产品各5个,涉及的抗肿瘤药分别为:植物药2个,紫杉醇用药金额13.9亿元,增长率为15.1%,多西他赛10.3亿元,增长率下降0.8%;抗代谢药2个,培美曲塞9.9亿元,替吉奥7.1亿元,增长率分别为20.1%和 21.4%;烷化剂1个,奥沙利铂7.2亿元,增长率为5.6%;涉及的免疫刺激剂有5个,胸腺五肽13.2亿元、胸腺肽α19.7亿元、人血丙种球蛋白 7.8亿元、康艾7.8亿元、重组人粒细胞集落刺激因子7.1亿元,增长率分别为9.5%、10.4%、23.6%、14.4%和0.7%。

国内抗肿瘤药市场上表现突出的产品是培美曲塞和替吉奥;免疫调节剂表现突出产品为人血丙种球蛋白、康艾。其中,康艾为中药大品种。从样本医院数据来看,国内抗肿瘤药物市场仍以植物碱和抗代谢类药物为代表的细胞毒类药物为主流,小分子靶向药物则增长迅速。

据国内22个城市样本医院数据,2014年,排名前10位企业用药金额为80.2亿元,占据国内抗肿瘤药和免疫调节剂用药市场三成以上份额。排名前5位企业分别是:江苏恒瑞医药用药金额11.3亿元、山东齐鲁制药用药金额10.7亿元、上海罗氏制药用药金额10.6亿元、江苏南京思科药业用药金额9.5亿元、诺华公司8.5亿元,国内表现较为突出的企业有诺华、江苏南京思科药业、山东齐鲁制药、江苏豪森药业。

替尼类

特点:火爆与隐忧

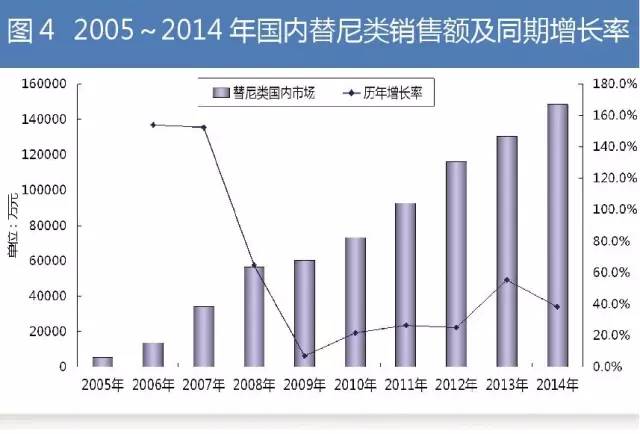

数据:国内该类药物市场规模从2005年的5339万元增长至2014年的14.9亿元,复合增长率高达44.7%,9年整体市场增长27.8倍

替尼类是一类新型生物靶向治疗肿瘤药物,目前在我国市场上常见的替尼类产品有:伊马替尼、吉非替尼、厄洛替尼、索拉非尼、埃克替尼、舒尼替尼、克唑替尼、尼洛替尼、达沙替尼、拉帕替尼、阿帕替尼、阿西替尼等12个产品。

据国内22个城市样本医院数据,国内替尼类用药市场规模从2005年的5339万元增长到2014年的14.9亿元,复合增长率高达44.7%,9年整体市场增长27.8倍,远高于国内整体市场增长速度,2014年同比增长38.2%。

在国内替尼类用药中,2014年排名前五位的产品是伊马替尼、吉非替尼、厄洛替尼、埃克替尼、舒尼替尼,用药金额均过亿元。其中,伊马替尼用药金额已超过5亿元,较同期增长16.5%,排名由2013年的第67位升至2014年的第64位。2014年增长较快的产品是埃克替尼、达沙替尼,较同期翻一番还高,增长速度备受瞩目。

据CFDA官网数据,目前替尼类进口企业有7家,分别是诺华的伊马替尼和尼洛替尼;阿斯利康的吉非替尼;拜耳的索拉非尼;罗氏的厄洛替尼;辉瑞的舒尼替尼、克唑替尼和阿昔替尼;百时美施贵宝的达沙替尼;葛兰素史克的拉帕替尼。

截至2015年10月底,国内已有5家企业的替尼类产品上市,分别是:浙江贝达2011年埃克替尼上市;正大天晴和江苏豪森2013年7月伊马替尼仿制药上市;石药集团欧意药业的伊马替尼2014年10月国内第三家获批;正大天晴2013年9月达沙替尼上市;江苏恒瑞2014年10月甲磺酸阿帕替尼上市。

替尼类药物是近年抗肿瘤领域的热点,由于国内在研和申报产品数量暴增,从而引发了对该领域具体品种发展的担忧,未来产品能否继续有较好的表现,一方面取决于不同替尼药物的临床优越性,另一方面,企业的市场策略、定位和推广能力将对具体品种的市场发展起到决定性作用。

免疫抑制剂

特点:热门品种空间巨大

数据:据预测,2020年PD-1/PD-L1抗体全球市场规模将达到350亿美元,2015~2020年复合增长率达到惊人的61%

2014年最热门的抗体当属百时美施贵宝(BMS)和默沙东(Merk)的针对免疫治疗的明星PD-1单抗。BMS的单抗在日本获批用于晚期黑色素瘤,Merk的单抗在美国获批用于治疗晚期黑色素瘤。罗氏的针对PD-1的配体PD-L1的抗体也处于临床试验中,很快也会获批用于临床;阿斯利康的MEDI4736也是PD-L1抗体。

据全球畅销药数据统计,百时美施贵宝的易普利单抗(ipilimumab)2011年销售额为3.6亿美元,2012年销售额为7.1亿美元,2013年为9.6亿美元。当前,癌症免疫治疗有了新的明星产品,默沙东的pembrolizumab和百时美施贵宝的nivolumab是其中的杰出代表。

2014年9月5日,默沙东宣布,该公司旗下Keytruda(pembrolizumab)成为FDA批准的首例PD-1单抗,该产品的适应症为不可切除或转移性黑色素瘤。2014年7月7日,百时美施贵宝的Opdivo(Nivolumab)获得PMDA批准在日本上市,主要用于治疗晚期黑色素瘤,成为首个获得主要监管机构批准的PD-1抑制剂。2015年3月4日,FDA批准了nivolumab用于治疗在经铂类为基础化疗期间或化疗后发生疾病进展的转移性鳞性非小细胞肺癌。

据花旗的深度报告,预测免疫治疗市场空间将达到350亿美元。未来10年,将会有超过60%的癌症患者接受免疫治疗。免疫治疗的良好疗效、广阔的市场空间,吸引着众多制药巨头投入其中。

有机构预测,2020年BMS的Nivolumab销售额为48.0亿美元;默沙东的pembrolizumab销售额为34.0亿美元;罗氏的MPDL3280A销售额为15.0亿美元;阿斯利康的MEDI4736销售额为12.0亿美元。4个产品销售额总计超过百亿美元,市场潜力巨大。

除黑色素瘤之外,PD-1抗体对肺癌、肝癌、肾癌等众多实体瘤也有出色的疗效,临床适应症将快速拓宽,有望成为一款全能的抗肿瘤“神药”。据EvaluatePharma

预测,2020年PD-1/PD-L1抗体全球市场规模将达到350 亿美元,2015~2020年复合增长率达到惊人的61%。

目前国内已有许多公司或学术机构正在进行anti-PD1、anti-CTLA4单抗临床前研究,也有企业已进入申报临床阶段。随着PD-1抑制剂类抗癌药研发管线的不断丰富和拓展,未来该领域还会有更多药物上市,这将为肿瘤免疫治疗提供更多用药选择。

值得关注的是,恒瑞PD-1单抗海外权益转让已成为创新药国际化升级里程碑。国外上市的两个PD-1抑制剂适应症均属罕见病黑色素瘤,而在中国,肺癌、肾癌、肝癌占比较大。恒瑞的PD-1抑制剂SHR1210在国内申请临床的适应症是肺癌,但可以预期,其在欧美的开发将会选择某个孤儿药适应症。目前,恒瑞等企业的国际化策略则是产业逐渐升级,PD-1单抗海外权益转让,为恒瑞国际化战略落地脚步更加推进了一步。

随着国内抗肿瘤药市场的快速发展,传统抗肿瘤药仍然是市场主力,以单抗药为代表的生物药的市场份额迅速提升。随着医药企业间竞争加剧和医疗体系的完善,一些优势明显特别是成规模、研发实力强劲和拥有特色药的企业将会得到快速发展的机会。

加载更多